カードローンの貸付条件や利用明細書に書かれている「遅延損害金」という言葉を見たことがありますか?

「遅延損害金は知ってるよ」という人もいますが、カードローンを利用されている人でも遅延損害金がどういったものなのか知らない人も多くいます。

カードローンの返済が1日でも遅れてしまうと、貸金業者から遅延損害金が請求され通常よりも多い利息を支払う羽目になってしまいます。

ですので、遅延損害金の利率や計算方法など、覚えておけば安心できる豆知識を解説します。

相談内容 費用 任意整理 着手金40,000円(税抜)~ 過払い金請求 着手金0円+成功報酬14%・16%+債務者1つあたり50,000円(税抜)~ 個人再生 費用330,000円+予納金・申立印紙代など実費40,000円(税抜)~ 自己破産 着手金200,000円+成功報酬70,000円+予納金・申立印紙代など実費40,000円(税抜)~

遅延損害金とは返済遅れの罰金

遅延損害金(遅延利息)とは、返済期日までに返済が行われない「債務不履行」によって発生する損害賠償金のことを言います。

債務不履行って何なの?

金銭債務の債務不履行というのは遅延履行のことを言い、1日でも返済日から遅れてしまっても債務不履行になってしまうので、法律上、遅延損害金を支払う必要があります。

カードローンは利息を通常の金利から計算することになりますが、遅延損害金は通常の金利とは別の利率で計算されるので「遅延利率」と言われ、その遅延利率から発生する利息に似ているので「遅延利息」と言われる場合もあります。

私が利用しているプロミスの利用情報画面にも遅延利率と遅延利息が表示されています。

通常の利息と遅延利息の違い

返済日までに支払う通常の利息と、返済日から遅れて支払う遅延利息は同じ利息なの?

利率(金利)を元金にかけて発生する利息としての意味は同じかもしれませんが、性質としては通常の利息と遅延利息は全く違います。

利息は、お金を貸してくれた貸金業者(貸主)に対して見返り金として支払うお金で、貸主側と借主の債務者が納得した利率で契約して発生するものです。

ですので、貸主が「利息は必要ない」という考えがあり利率を決めずに貸し付けた場合は、後から利息を請求することはできないようになってます。

しかし遅延利息の場合は、債務不履行で損害を与えてしまった賠償金になるので、利率の契約がない借金でも貸主から遅延利息を請求されることが認められています。

ですので、通常の利息は返済が遅れると発生しないようになり、遅延利息は返済が遅れていないければ発生しないので、通常の利息と遅延利息が同時に発生することはありません。

遅延利息を計算するための利率の契約をしていないのに請求できるの?

後で解説する法定利率が民法や商法で定められているので、利率の契約が無い状態でも遅延利息の計算はできます。

しかし、貸主側が返済期日を決めていなければ返済の遅れになりません。

カードローンでは、返済期日は決められているので債務不履行になりますが、個人間であれば後からでも「相当の期間を定めた催告」を通知し、相当期間を過ぎれば債務不履行が成立することになります。

遅延損害金の上限利率

遅延損害金をいくrでも請求できるわけでがなく、法律によって上限利率が決められており、前項目で出てきた利率を決めずに契約した場合の法定利率も定められています。

| 種類 | 利率 |

|---|---|

| 民事法定利率 | 年5% |

| 商事法定利率 | 年6% |

| 割賦販売契約 | 年6% |

| 訪問販売契約 | 年6% |

| 電話販売契約 | 年6% |

| 消費者契約 | 年14.6% |

| 利息制限法の遅延利率 |

|

商行為を行う事業者と消費者が遅延利率を決めずに契約した場合は、年6%までの遅延利率が認められています。あと、個人間など商行為を行わない者同士の遅延利率は、年5%まで認められています。

じゃあ、遅延利率を決めて契約する場合はいくらでも高い利率を設定して良いの?

支払が遅れなければ支払う必要のない遅延損害金ですが、万が一、遅れてしまったときに高額の遅延利息を請求されては、弱者になりやすい消費者に厳しい条件になります。

ですので、事業者から「一方的な不利な条件」を契約されないよう「消費者契約法」によって上限利率が定められています。

第九条 次の各号に掲げる消費者契約の条項は、当該各号に定める部分について、無効とする。

一 当該消費者契約の解除に伴う損害賠償の額を予定し、又は違約金を定める条項であって、これらを合算した額が、当該条項において設定された解除の事由、時期等の区分に応じ、当該消費者契約と同種の消費者契約の解除に伴い当該事業者に生ずべき平均的な損害の額を超えるもの 当該超える部分

二 当該消費者契約に基づき支払うべき金銭の全部又は一部を消費者が支払期日(支払回数が二以上である場合には、それぞれの支払期日。以下この号において同じ。)までに支払わない場合における損害賠償の額を予定し、又は違約金を定める条項であって、これらを合算した額が、支払期日の翌日からその支払をする日までの期間について、その日数に応じ、当該支払期日に支払うべき額から当該支払期日に支払うべき額のうち既に支払われた額を控除した額に年十四・六パーセントの割合を乗じて計算した額を超えるもの 当該超える部分

法律は難しく書かれていますが、消費者契約法では上限利率「年14.6%」になっているので、これ以上の金利で発生する利息は無効になります。

2017年5月29日の国会で民法改正法が成立し、2020年以降に年3%まで上限利率が引き下げられるようになりました。固定金利ではなく変動金利が採用されたので、3年ごとに法定利率が見直しされるようになっています。

カードローンの遅延損害金は約定利率の1.46倍まで可能

カードローンでお金を借りる場合も民法や消費者契約法が適用されそうですが、違います。

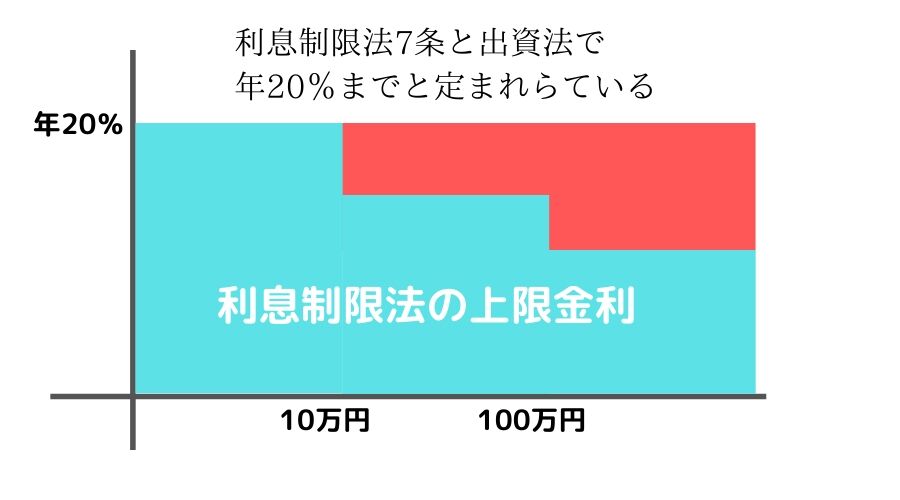

カードローンの契約は「金銭消費貸借契約」になり、すべての契約が利息制限法で上限金利が決められるようになっています。

ですので、カードローンの遅延損害金の上限利率も同じく、利息制限法によって決まります。

金銭を目的とする消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が第一条に規定する率の一・四六倍を超えるときは、その超過部分について、無効とする。

引用元: 利息制限法4条「賠償額の予定の制限」

上の利息制限法の条文を見ると、通常の上限利率の1.46倍まで遅延損害金の利率を認めていることになります。

| 元金 | 通常の上限利率 | 上限利率×1.46 |

|---|---|---|

| 10万円未満 | 年20%まで | 年29.2%まで |

| 10万円以上100万円未満 | 年18%まで | 年26.28%まで |

| 100万円以上 | 年15%まで | 年21.9%まで |

しかし、同じ利息制限法の第7条にも遅延損害金のことが書かれており、貸金業者が営業で貸付を行った借り入れに関しては「年20%」を超える遅延損害金は無効となっています。出資法も同じです。

| 相談内容 | 費用 |

|---|---|

| 任意整理 | 着手金40,000円(税抜)~ |

| 過払い金請求 | 着手金0円+成功報酬14%・16%+債務者1つあたり50,000円(税抜)~ |

| 個人再生 | 費用330,000円+予納金・申立印紙代など実費40,000円(税抜)~ |

| 自己破産 | 着手金200,000円+成功報酬70,000円+予納金・申立印紙代など実費40,000円(税抜)~ |

カードローンの遅延損害金(遅延利率)の相場

カードローンの遅延損害金の上限利率が分かったので、実際の消費者金融や銀行カードローンの遅延損害金の相場を見てみましょう。

| カードローン | 通常利率 | 遅延損害金 |

|---|---|---|

| プロミス | 年4.5%~17.8% | 年20.0% |

| アイフル | 年3.0%~18.0% | 年20.0% |

| SMBCモビット | 年3.0%~18.0% | 年20.0% |

| レイク | 年4.5%~18.0% | 年20.0% |

| みずほ銀行 | 年2.0%~14.0% | 年19.9% |

| 三井住友銀行 | 年4.0%~14.5% | 年19.94% |

| 三菱UFJ銀行「バンクイック」 | 年1.8%~14.6% | 借入金利と同じ |

| 住信SBIネット銀行 | 年1.59%~14.79% | 年20.0% |

| auじぶん銀行 | 年1.48%~17.5% | 年18.0% |

| 楽天銀行「スーパーローン」 | 年1.9%〜14.5% | 年19.9% |

| スルガ銀行「リザーブドプラン」 | 年3.9%~14.9% | 年19.5% |

| 北洋銀行カードローン「スーパーアルカ」 | 年1.9%~14.7% | 年14.6% |

利息制限法の遅延利率上限が年20%までなので、表にまとめた消費者金融すべてが遅延利率を年20.0%に設定しています。

銀行カードローンは通常の金利が低いですが、遅延利率に関しては消費者金融と同等の年20.0%の銀行もあれば、通常の金利と変わらない遅延利率に設定している銀行などまちまちです。

遅延損害金の意外と知らない計算方法

遅延損害金がいくら発生するかは次の計算方法で算出できます。

借入残高×遅延利率×(遅延日数÷365日)=遅延損害金(遅延利息)

通常利息を計算する方法と同じなので、多くのカードローンの遅延損害金の計算方法になっています。

例えば、借入残高10万円で最低返済額4,000円を返済している場合に、10日間返済が遅れていると、次の遅延利息が発生します。通常金利は年18.0%で遅延利率は年20%と仮定します。

10万円×0.2×(10日÷365日)=548円

それほど多くない遅延利息と思う人もいますが、借入残高が2倍、3倍と増えたり、遅延日数が長引けば長引くほど遅延利息は数倍に膨れ上がります。

遅延損害金の計算方法は上で解説した方法だけでなく、違うもう1つの計算方法を採用しているカードローンもあり、次の計算方法になります。

延滞した返済額×遅延利率×(延滞日数÷365日)=遅延損害金

遅延した返済額だけに遅延利率をかけて遅延損害金を算出する方法です。上の借入残高と返済額で計算すると次の遅延利息になります。

4,000円×0.2×(10日÷365日)=22円

遅延損害金が22円って少なくないですか!?

と喜んでしまいそうですが、延滞している返済額だけに遅延利率をかける計算方法の場合は、借入残高には通常の利率で発生する利息も算出する必要があります。

96,000円×0.18×(10日÷365日)=473円

延滞している10日間で発生する利息と遅延損害金は「495円」になり、多少少ない金額にはなります。

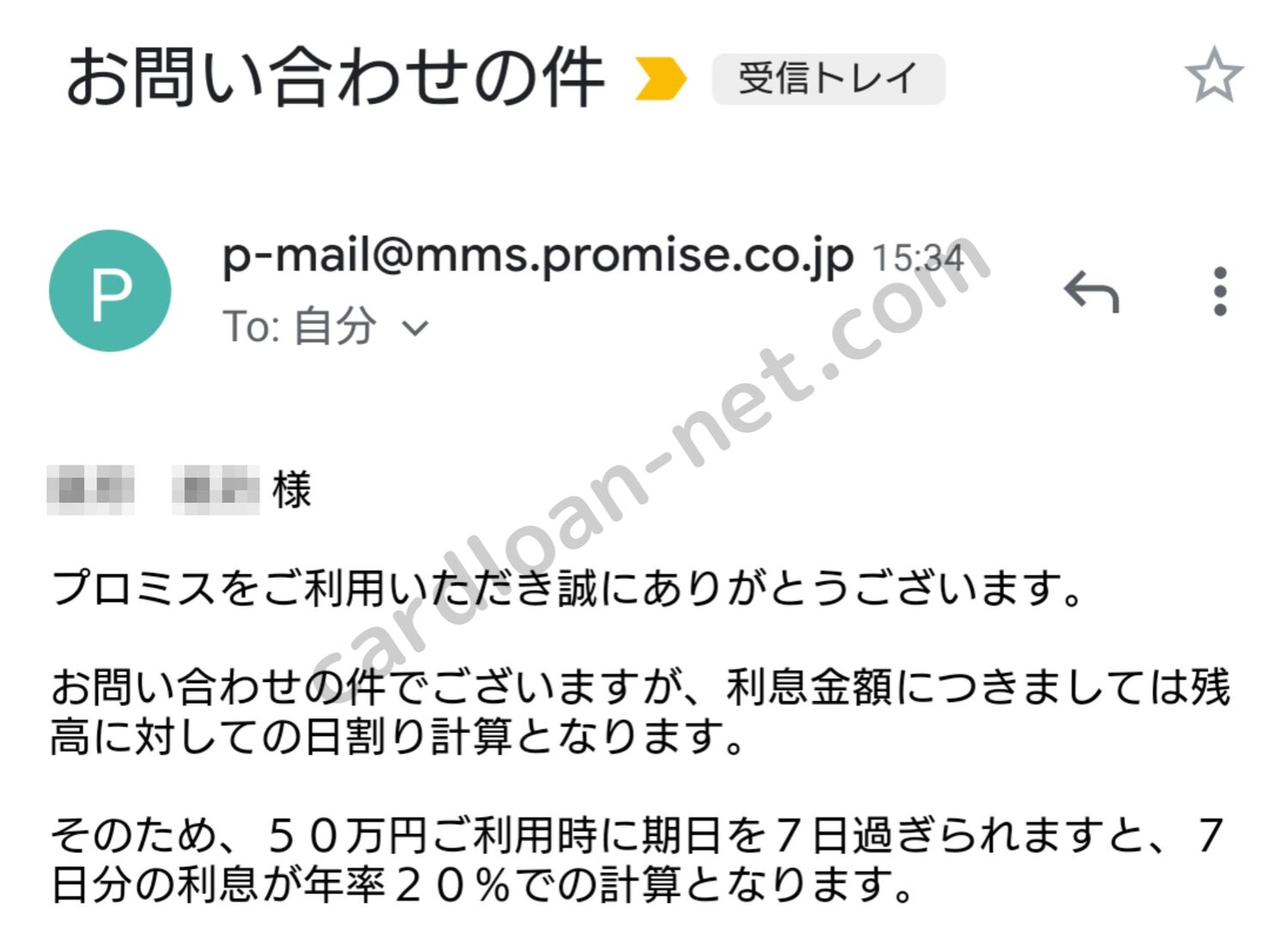

私が利用しているプロミスに問い合わせしてみた

私が実際に利用しているプロミスの遅延損害金の計算本方法をメールで問い合わせました。

- 50万円の借入残高がある場合、毎月の最低返済額は13,000円になると思います。

その時に7日間の延滞をしてしまうと、遅延損害金20%は借入残高に対して発生するのか、返済が遅れている13,000円に発生するのかどちらですか? - 利息金額につきましては残高に対しての日割り計算となります。

そのため、50万円ご利用時に期日を7日過ぎられますと、7日分の利息が年率20%での計算となります。

プロミスの遅延損害金の計算方法は、前項目で紹介した簡単な計算方法のようなので、自分でも簡単に遅延利息を計算することができます。

ですが、返済が遅れないのが一番良いのですが。

遅延損害金を発生させない方法

遅延損害金を発生させないためには、返済が遅れないことです。

うっかり忘れで返済が遅れてしまったことが何回かあるから困ってます。

こんな声を何度か聞いたことがありますが、返済することを忘れないための方法があります。

大手消費者金融や銀行カードローンでは、「返済日お知らせメール」や「口座振替」のサービスがあり返済日を忘れずに済みます。

返済金額を忘れずに用意する必要はありますが、事前に知らせてくれれば口座への入金も忘れることは無いはずです。

利息のみの返済をお願いする

どうしても返済日まで最低返済額の準備ができない人の場合、利用しているカードローンの担当者に「利息のみの返済」ができるのか問い合わせてみると良いです。

利息のみの返済をすれば返済延滞にはならないので、遅延損害金も発生しません。

すべてのカードローンで利息返済のみを受け付けていない場合も多く、何度も利用できる方法ではありません。さらに、借入残高は1銭も減っていないので返済期間も長くなっています。

なるべく利用したくない方法ですが、万が一返済できない時の応急処置だと思ってください。

返済日を延長しても遅延損害金は発生するので、注意してください。

| 相談内容 | 費用 |

|---|---|

| 任意整理 | 着手金40,000円(税抜)~ |

| 過払い金請求 | 着手金0円+成功報酬14%・16%+債務者1つあたり50,000円(税抜)~ |

| 個人再生 | 費用330,000円+予納金・申立印紙代など実費40,000円(税抜)~ |

| 自己破産 | 着手金200,000円+成功報酬70,000円+予納金・申立印紙代など実費40,000円(税抜)~ |