「自己破産するとお金を借りられない!!」というのは間違いで、自己破産した人でもカードローンでキャッシングするのは可能です。

自己破産したのに貸してくれるカードローン会社ってあるの?

と思うかもしれませんが、一定期間は審査に通るのは難しく借り入れできないのも事実です。

では自己破産された人でも借り入れできる条件や方法を解説します。

自己破産の信用情報が記録される5年間は借り入れできない

自己破産直後はお金も少なくて借り入れしたいと思うかもしれませんが、カードローン審査は信用情報の確認を行い、信用情報にキズがある場合は審査に通るのは難しいです。

信用情報にキズがあることを「ブラックリスト入り」と言ったりしますが、自己破産以外にも「長期延滞、任意整理、個人再生」も審査に通りにくくなります。

信用情報を記録してる信用情報機関は、次の3つの機関があります。

信用情報機関の違いによって自己破産の記録が登録される期間が違います。

| 信用情報機関 | 内容 | 登録機関 |

|---|---|---|

| JICC | 債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等 | 当該事実の発生日から5年を超えない期間 |

| CIC | 異動(延滞・保証履行・破産)の有無 | 契約期間中および契約終了後5年以内 |

| KSC | 官報に公告された破産・民事再生手続開始決定等 | 当該決定日から10年を超えない期間 |

主に消費者金融やクレジットカード会社が加盟するJICCとCICは「5年」、銀行が加盟するKSCは「10年」で自己破産の記録が残るので、信用情報は最悪の状態です。

ですので、自己破産が登録されている期間は借り入れできないです。

社内ブラックは5年過ぎても借り入れできない可能性大

自己破産してから5年過ぎても、自己破産したときの借入先に再び申し込んでも審査に通る可能性は限りなくゼロに近いです。

例えば、友人に貸したお金を踏み倒されたのに、同じ友人に「お金を貸してほしい」と言われてもイヤになりますよね。

カードローン会社も同じで「過去にどのような問題を起こした顧客なのか」という社内専用の情報を記録しています。その社内情報に自己破産と記録されている人は「社内ブラック」として登録されているので、融資は行われません。

自己破産から5年過ぎたからと言って、自己破産されたカードローン会社からの信用は回復していません。

あと、同グループ内のカードローンなどは情報共有されている可能性もあり、消費者金融と銀行カードローンでも同じグループ会社の場合は、違うカードローンでも借り入れできない可能性が非常に高くなります。

例えば、三井住友銀行とプロミスとSMBCモビットは「SMBCグループ」です。

自己破産後でも融資を受けるための注意点

自己破産された人がカードローンで融資を受けるには、一般的な人よりもハードルは高くなってしまっています。次の3つのポイントに気をつけるのが重要になります。

- 信用情報を開示する

- クレジットヒストリーを作る

- 安定した収入がある

情報開示で信用情報のキズが消えている確認をする

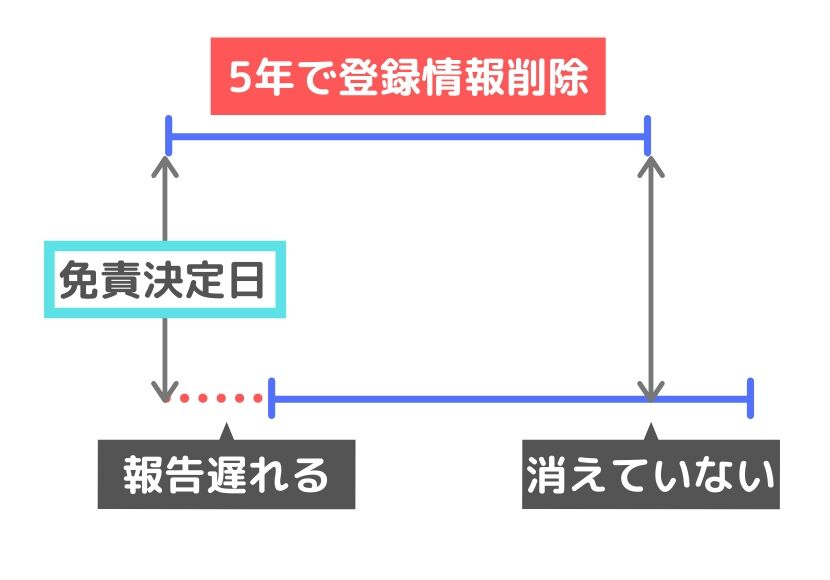

JICCとCICは5年経てば自己破産の記録が消えるんでしょ?

と思うかもしれませんが、自己破産の免責決定から5年経過しても自己破産の記録が消えていない場合があります。

JICCやCICは、貸金業者からの取引情報の報告によって情報が更新されるので、報告が遅れてしまうと記録されている情報と違った記録情報になってしまう恐れがあります。

自己破産免責確定の届け出を遅れることなく信用情報機関に報告されると、記録期間5年と差ほど変わらない日数で免責記録は削除されます。

しかし、免責確定の報告が遅れて届けてしまう貸金業者も稀にあります。もし、信用情報機関への報告が6ヶ月遅れると、自己破産の記録削除されるのも6ヶ月遅くなってしまいます。

何も知らないカードローン会社が審査で免責記録が確認すると、免責確定から5年経過していても審査に通すことはありません。

自己破産の免責確定日から5年経過していても安心できないので、信用情報機関に情報開示をして免責事項の記録が削除されていることを確認してから、新たなカードローンを申し込むようにしましょう。

もし、免責の記録が残ったままであれば、裁判所から送られてくる免責決定通知書を確認して貸金業者に連絡するようにしてください。

少額のクレヒスで「スーパーホワイト」の疑いを無くす

自己破産で5年間はカードローンやクレジットカードは契約できない状態になるので、信用情報機関に記録される

スーパーホワイトは良いように思うかもしれませんが、20歳以上の大人が「クレジットカードの使用」や「スマホ本体代の分割払い」などの利用実績が無い方がおかしいと審査担当者に思われます。

「利用実績が無い人=自己破産した可能性がある人」と判断される可能性が非常に高いので、カードローン審査で信用はかなり低くなってしまいます。

じゃあ、どうすればスーパーホワイト状態を解消できるの?

スーパーホワイトが審査に落ちてしまった原因と考えられる場合は、まずは10万円ほどの希望限度額で申し込むか、比較的審査に通りやすいクレジットカードの申込をして買い物で利用すれば利用実績を残すことができます。

安定した収入を貰える状態にする

自己破産された後は、生活費を安定して稼ぐのが難しい状況になる可能性もあり、何度も転職される人も多くいます。

しかし、カードローンから融資を受けるためには「安定した収入」が最低限必要で、審査基準を超えていないと審査に通ることもできません。

転職を繰り返しているけど、切れ目なく職に就いているから収入は安定しているけど?

と思うかもしれませんが、カードローンの審査担当者は安定した収入と思いません。

安定した収入とは、1つの職場を長く働いて決められた収入が継続的に貰っている状態なので、最低でも6ヶ月以上の勤続年数があるのが望ましいです。

転職直後のカードローン審査が難しくなる条件を下の関連記事で詳しく解説しています。

自己破産後に申し込むカードローンは消費者金融が良い

自己破産後に申し込むカードローンが銀行カードローンよりも消費者金融が良い理由は、銀行が加盟する信用情報機関KSCの自己破産記録が10年間と長いのと、銀行カードローンの審査基準が高いという2つの理由があります。

消費者金融の審査が甘いわけではありませんが、どうしてもカードローンを利用したいと考えるなら銀行カードローンより審査通過率が高い消費者金融がおすすめになります。

大手消費者金融ならアイフルが良いの?

「社内ブラックは5年過ぎても借り入れできない可能性大」の解説でも紹介した「社内ブラック」を考えると、アイフルは大手消費者金融の中でも唯一、銀行グループに属していない独立系の消費者金融です。

独立系のアイフルへの申込であれば、社内ブラックも無くて自己破産から5年経過すれば審査に通る可能性はあります。

アイフルも返済能力の調査はしっかり審査するので、絶対に通るわけではありませんが、社内ブラックが無いことは1つの良い判断材料になります。

審査にどれだけ通るのかは、下の関連記事で詳しく解説しています。

中小消費者金融で融資を受ける

カードローンの利便性を考えると大手消費者金融が断然便利ですが、どうしても融資を受けたいと思う自己破産者は中小消費者金融へ申し込むのも1つの方法です。

なぜ自己破産された人が中小消費者金融で融資を受けた方が良いかというと、自己破産の免責記録が残っている状態でも審査に通る可能性があるからです。

中小消費者金融を初めから申し込む人もいますが、大手カードローン会社の審査を落ちた人が申し込むケースが多く、その中には自己破産経験者も多くいます。

なので、中小消費者金融は独自の審査基準が設定されている場合がほとんどで、免責情報がある状態でも返済能力が十分あれば融資を行ってくれます。

法律で自己破産者への融資が禁止されていないので、自己破産が審査に与える影響はありますが、諦めずに申し込むのが良いと思います。

- キャッシングアロー

- セントラル「マイレディス」

自己破産者は闇金からの融資に気をつけて

お金に困った自己破産者の弱みに付け込むのが悪徳業者の闇金です。

「どうしてもお金を借りたい!!」と思っていると「審査が甘く絶対に通る」「ブラックでも融資OK!!」などの甘い言葉が書かれた広告を、街中の怪しいベンチや電柱で見たことはありませんか?

そのような甘い罠で広告を出した業者を利用してしまうと、法律で決められた以上の高金利で融資を受けてしまい、高額な利息を取られてしまう可能性が非常に高いです。

そもそも貸金業法に書かれている「誇大広告の禁止」によって、「借入が容易」「低い金利だけを表示」などは違法になっています。

なので「おかしな広告を表示している貸金業者=闇金」と考えて100%間違いではありません。

法律で定められた金利以上で融資を行うのは違法行為なので、法定金利を超える利息だけでなく、闇金から融資を受けたお金も返済する必要はありません。

個人の力では悪徳業者に負けてしまいそうになるので、弁護士など専門家に相談するのがおすすめです。