借金を一本化するおまとめローンですが、銀行だけでなく消費者金融でもおまとめローンを取り扱っています。大きな金額を借りる場合は銀行を想像しやすいですが、消費者金融でもおまとめローンなら高額融資も可能です。

消費者金融のおまとめローンなら審査が甘いなどメリットを考えてしまいそうですが、注意をして利用しないとデメリットの罠にハマってしまう可能性もあります。

消費者金融でおまとめローンをするデメリットやメリットを解説していきます。

おまとめローンとは?簡単な仕組み解説

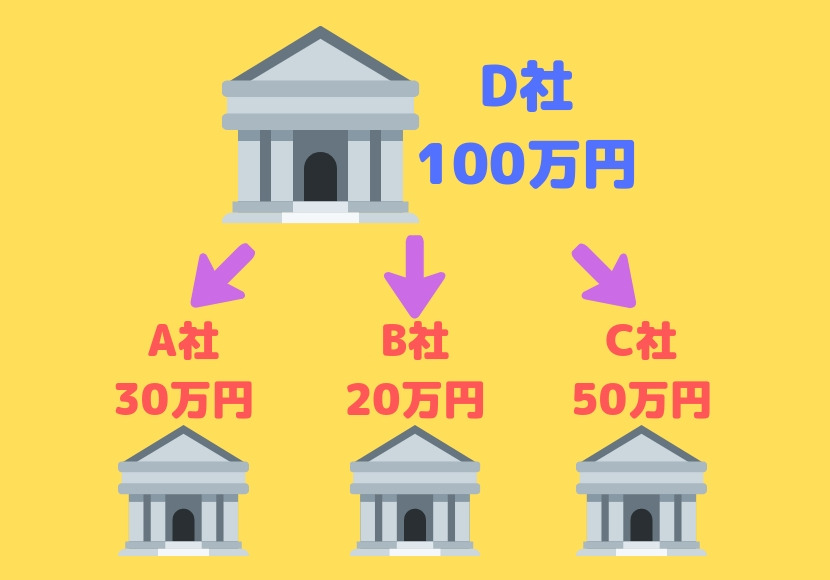

現在お金を借りている複数社の借金を1つの会社からまとめて借りて、元の借金を完済してしまうローンです。

複数の借入先を1つにすること「一本化」をおまとめローンと言います。

例えば、A社30万円の借金、B社で20万円の借金、C社で50万円の借金がある方が、D社のおまとめローンを利用して100万円を借り入れて、ABCのそれぞれの借金を全額返済するという流れになります。

複数社で借りている人は返済に困っている方が多く「多重債務者」になっている可能性が大きく、多重債務に陥るとなかなか抜け出せないのが現実。

毎日返済の事で頭がいっぱいになっていると、仕事への支障が出てくる可能性もあり、返済にも影響が出てくるかもしれません。

多重債務から抜け出す手段の1つとなるのがおまとめローンであり、メリットを上手く活用する必要があります。

消費者金融でおまとめローンを利用するメリット

デメリットをする前に消費者金融でおまとめローンをすると、どんなメリットがあるのか解説します。

- 返済日が1つにまとまる

- 金利が低くなる

- 毎月の返済額が少なくなる

- 総量規制対象外

- 返済総額が減る

- 返済へのストレスが少なくなる

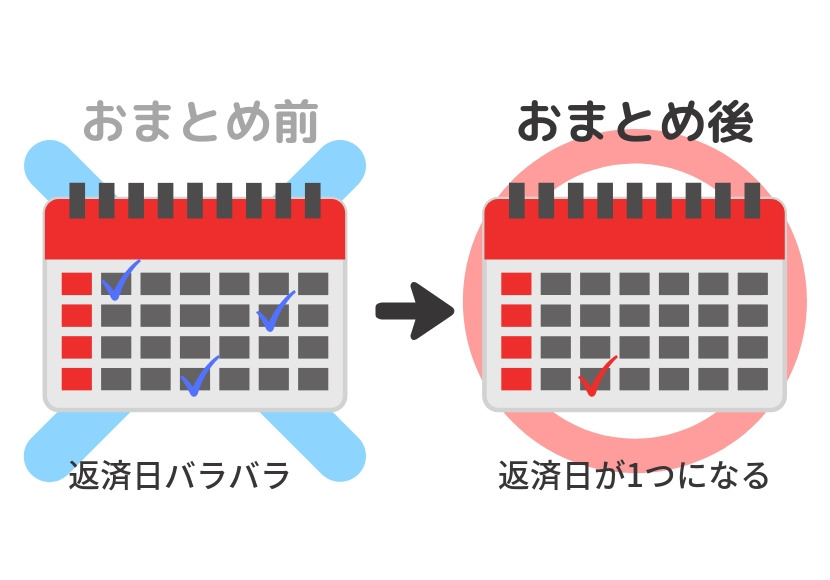

バラバラだった返済日が1つにまとまる

おまとめローンを利用すると複数の借入先が1つにまとめられるので、バラバラだった返済日が月1回にまとまり、返済日の管理もしやすく金額もいくら返済しているのか分かりやすくなります。

毎週違うローンの返済があるのは精神的なストレスがかなり重い状態になってしまうので、おまとめローンでストレスを軽減する効果もあります。

1ヶ月の中で返済する回数が多くなっていると、返済方法によっては手数料を毎回取られているケースもあります。

1回200円の手数料を5回分取られている人が1回になると800円の手数料を減らせることにもなります。

限度額100万円以上になれば年15%の金利になる

複数社の借入先を一本化して1社で大きな借入額を契約すると、金利は低くなります。

消費者金融は限度額が100万円までであれば金利は「年18.0%」で契約するのがほとんどですが、借入額を1社にまとめて100万円を超えると話は変わります。

利息制限法の上限金利の決まりは「限度額100万円以上は年15.0%まで」なので、必ず15%以下の金利になるのが確実になります。

もし年18.0%ですべて契約していれば年3%の金利を低くできます。

毎月の返済額が減る

まとめる前の1ヶ月の返済額と、おまとめローンを利用した後の返済額を比べると、おまとめローンの方が毎月の返済額が少なくなります。

| 消費者金融 | 借入残高 | 最少返済額 |

|---|---|---|

| プロミス | 30万円 | 11,000円 |

| アコム | 50万円 | 15,000円 |

| アイフル | 20万円 | 8,000円 |

| 合計 | 100万円 | 34,000円 |

消費者金融3社の最少返済額の合計は「34,000円」になります。

消費者金融1社で100万円の借入残高の最少返済額は「26,000円」ほどになるので、毎月の返済額は8,000円は少なくなります。

毎月の生活費を圧迫している返済額を少なくすることで、負担軽減になるので返済が楽になるメリットがあります。

返済総額が減る

おまとめローンの最大のメリットが「返済総額が減る」ことで債務者にとって非常に嬉しいメリットです。

上でも出てきました大手消費者金融3社のままで100万円を完済した時と、1社にまとめて完済した時の支払総額の差を表にしてみました。

| おまとめ前 | おまとめ後 | |

|---|---|---|

| 支払総額 | 1,337,940円 | 1,254,370円 |

| 差額 | 83,570円 | |

借入額100万円と毎月の返済額34,000円の同条件であれば、金利が低くなると「約8万円」の支払総額の差があります。

借入残高が一緒なのに返済総額が減るのはかなりのメリットなので、返済計画を立てておまとめローンを検討することをお勧めします。

総量規制対象外の貸付になる

消費者金融は総量規制の対象って知っていますか?まず、総量規制を知らなければ「総量規制とは〜消費者金融は年収3分の1以上は借りられない〜例外や除外もある」のページも合わせて読んでみてください。

消費者金融は年収3分の1以上は借りられないので、年収300万円の人がすでに合計100万円の借り入れがあると、新たに消費者金融で借りれません。

しかし、債務者が一方的に融資になる貸付のおまとめローンで借りるなら、消費者金融でも追加の融資が出来ます。必ずおまとめ前の消費者金融は完済しなければいけませんよ。

消費者金融のおまとめローンのデメリット

おまとめローンのメリットばかり考えてしまう方も多いですが、メリットばかりでなくデメリットもあります。

- 借り入れと返済は繰り返し利用できない

- 利息総額が増える可能性もある

- 借金そのものは無くならない

おまとめローンを利用する前からのデメリットもあれば利用中に分かるデメリットもあるので、頭に絶対に入れておくようにしましょう。

借り入れと返済を繰り返し利用できない

消費者金融のおまとめローンは一本化する金額を契約して、すべての金額を借り入れてからおまとめ前の借入先を完済します。その後のおまとめローンで借りた消費者金融は返済をするのみで、新たに借り入れを行うのはできません。

イメージしやすい例えは、銀行のフリーローンや住宅ローンなどと同じです。おまとめローンを完済あるいは残高が少額になれば、新たなカードローンを契約できます。

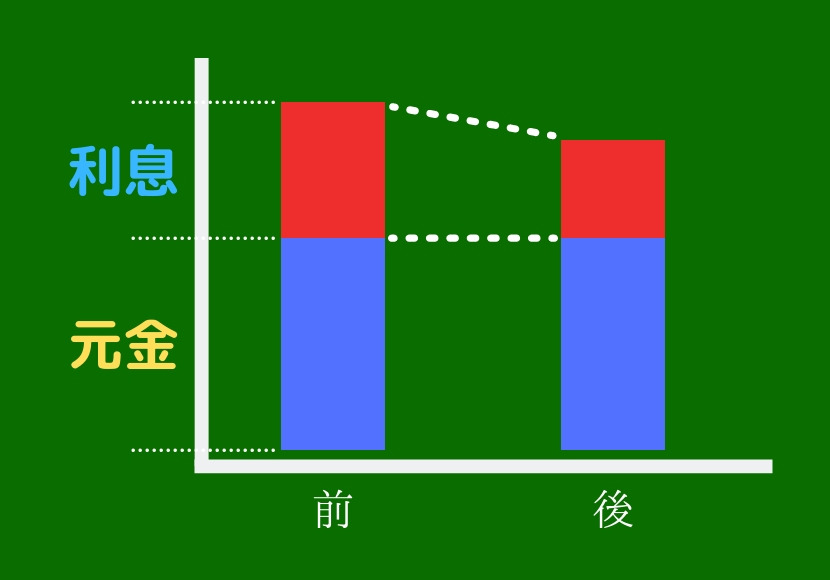

金利が下がっても支払総額が増える

おまとめ前よりも金利が数%下がり喜んでいても、実際におまとめローンを利用していると支払う金額が以前よりも多くなる場合があります。

おまとめローンによって利息が増える理由は「返済期間が長くなる」からです。

金利が数%低くなっても返済期間が長くなると、自ずと利息を支払う回数も増えます。毎月の返済は少なくても、総額を見る事を忘れると、おまとめローンの落とし穴に落ちている可能性があります。

金利は下がって支払う利息が増える仕組みを解説

通常は借入残高が一緒で契約するカードローンの金利が下がれば、利息も少なくなると考えるのが普通です。

しかし、返済期間が長くなる以外にも最終的な利息総額が増えてしまう簡単なカラクリがあり、毎月の返済額が少なくなることで、利息総額が増えてしまうということです。

おまとめローンのメリットである「毎月の返済額が減る」ということが、なぜ利息が増えてしまうのでしょうか?

- 金利が下がり、毎月の返済額が減る

- 毎月の返済額が減ると借入残高の減るスピードが落ちる

- 元金がなかなか減らないと、支払い回数が増える

- 長期返済すると利息を多く払うことになる

借入残高が減るスピードが遅くなるのが最も危険なことで、利息を増やしてしまうおまとめローンになります。

実際の数字を例に挙げて仕組みを見てみましょう。

大手消費者金融3社の「アイフル」「プロミス」「アコム」で、それぞれ50万円の借入残高がある状態では、それぞれどれぐらいの返済額があるのでしょう。

| 名前 | 約定返済額(最小) | 金利 | 利息総額 |

|---|---|---|---|

| アイフル | 13,000円 | 18.0% | 251,057円 |

| プロミス | 13,000円 | 17.8% | 246,160円 |

| アコム | 15,000円 | 18.0% | 198,327円 |

| 3社合計 | 41,000円 | ー | 695,544円 |

3社の消費者金融で、毎月の最小の「約定返済額」で完済まで返済していくと、利息総額「695,544円」で約70万円の利息となります。

毎月の返済額は合計で「41,000円」で、結構な返済金額を毎月工面しなければいけません。

3社とも貸金業法に基づくおまとめローンは取り扱っているので、、ここでは「はじめてのアコム」で有名なアコムでまとめた計算をしてみたいと思います。

| 毎月返済金額 | 金利 | 利息総額 | |

|---|---|---|---|

| 借り換え専用ローン | 30,000円 | 15.0% | 868,611円 |

毎月の返済額はアコムの金利が15.0%の場合、借入残高の2.0%以上の返済額となるので「30,000円」が最小返済額となります。

3社別々に返済していた時と比較すると、毎月の返済額は11,000円減少し、さらに金利も約3%も低くすることが出来たのでとても良いことですが、なぜか利息総額は増えています。

最終的に支払う利息の総額は「868,611円」で、おまとめ前と比較すると利息は「173,067円」の増額となってしまうことになります。

対処法としては、毎月の返済額を減らす割合を少なくすることで、支払う利息の総額を減らすことが出来ます。

アコムの場合では35,000円で返済していけば利息総額は「661,702円」となり、おまとめ前よりも利息総額を減らすことが出来ます。

借入元金は1円も減らない

「借金が減って良かったぁ」

「おまとめローンしたから生活は楽になるだろうな」

上のようにおまとめローンをして安心する利用者は多く、借金から解放された気持ちになる債務者もいます。

上の画像でも書いていますが、おまとめローンを利用したからといっても借り入れた元金は1円も少なくなっていません。油断していると、折角まとめた借金の返済が出来なくなる可能性もあります。

特に気を付けることが、おまとめローンで借りた全額を自ら複数の借入先に完済する必要があります。

よくある失敗談が、3社の中で2社までしか完済せずに、残金をギャンブルや浪費に使ってしまうというケースです。おまとめローンで借りた全額と完済しなかった残金が残り、おまとめ前より借金が増えてしまう最悪パターン。

借り入れた元金を減らせるのは債務整理だけなので、おまとめローンに過剰な期待を持つのはやめておきましょう。

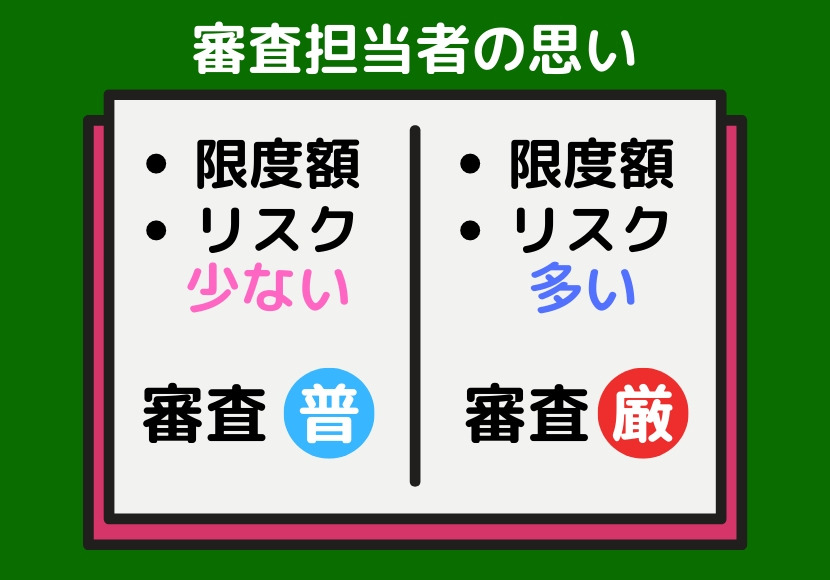

消費者金融「おまとめローン」の審査は甘くない

複数社で借り入れていたお金を1つにまとめるので、新たなまとめ先1社で大きな借り入れになります。

そもそも多重債務など返済に困っている方への融資になるので、審査も慎重になるのは当たり前のことです。

「消費者金融だからおまとめローンでも審査が甘いんでしょ?」と言う人もいますが、普通のカードローンでも高額な限度額を希望すると審査基準が厳しくなるのと同様で、消費者金融でも審査は厳しいです。

今までの返済が遅れることなく十分に収入があるにも関わらず、現状の返済金額では返済し続けるのは厳しいので、まとめることで十分に返済できる能力があると判断されると、おまとめローンの審査に通ることが出来るはずです。

おまとめローンが向いている人

おまとめローンを積極的に利用した方が良いという人は必ずいますので、どんな人がおまとめローンに向いているのか紹介します。

- とにかく金利を下げたい

- 返済金額や返済日など管理をしっかりしたい

- 毎月の返済額を少なくしたい

- 長期的な安定収入が見込める

とにかく金利を下げたい

支払総額は増えても良いけど、とにかく金利だけは下げたいと思う人はおまとめローンは向いています。

おまとめ前の各カードローンの金利を下げる交渉も出来ますが、少ない限度額のままや返済実績が少ないと金利は下げられません。

おまとめローンで新たに契約すれば金利は自然と下がりやすく、おまとめローンの完済後も下がった金利のまま利用できます。

返済計画の管理をしっかりしたい

返済日が1つになり返済金額も明確に把握できるようになるので、おまとめ後の返済計画も立てやすくなるので、もともと計画を立てるのが得意な人はおまとめローンが向いています。

途中で借り入れをしなければ最終的な返済日も分かるので「いつまで返済すれば良い」ということもはっきり分かります。計画が立てられると気分も楽になります。

毎月の返済金額を少なくしたい

「今の返済額より数千円だけでも返済額が減れば良いのに」

大きく返済額を減らすには向いていませんが、少しだけでも最少返済額は減れば良いと思う人は、おまとめローンがおすすめです。

デメリットでも出てきた返済期間が長引いても、毎月の少しの返済額の減少の方が気分が楽と考える人もいます。返済が遅れるよりも毎月払える金額に抑えたいと考えている人は検討した方が良いでしょう。

安定した長期的に収入がある

安定した収入は「返済計画」「繰り上げ返済」などがしやすく、長期返済になるおまとめローンには最適な条件になります。

安定した収入とは分かりづらいかもしれませんが、すでに同じ職場で長期間働いている人や、正社員として働いているひとなど継続性や安定性があるひとはかなり向いていますのでおすすめします。

おまとめローンが向いていない人

おまとめローンを利用すると意外と返済が難しくなってしまう向いていない人もいます。では、どんな人がおまとめローンに向いていないのか紹介します。

- 返済計画が立てにくい

- 甘い誘いに弱い

返済計画が立てられない人

働いている環境で返済計画が立てられない人も多く、パートで雇用形態が弱い人や転職を繰り返してしまう人などがあります。

環境以外にも、借りている人自身が計画性が無く返済に対して考えが甘い人は、そもそもおまとめローンが向いていません。

長期返済になるおまとめローンの計画が立てられなければ、確実に完済することは出来ないので債務整理などを考えた方が良いと思います。

消費者金融「おまとめローン」のデメリットを理解して対策しよう

消費者金融のおまとめローンのデメリットは、限度額100万円を超える契約をしないと金利が年15.0%以下にならないことです。

おまとめローンで確実に金利を下げたい人は、消費者金融ではなく銀行のおまとめローンを検討した方が良いです。急いで一本化をしたい人は消費者金融がおすすめになります。

おまとめローンをすれば必ず利息が減ると思っていると痛い目に合うので、必ずおまとめローンする前には返済シミュレーションをするようにしてから、毎月の返済額や利息総額は減るのか増えるのか確認するようにしてください。