パートってカードローンは申し込めないの?

パートで毎月収入はあるけど、今月は出費が重なって生活費が足りない

会社に勤務されている中で「パート」「アルバイト」の非正規雇用の数は多く、2000年頃から2018年にかけて約500万人増えていて「1,500万人弱」になっています。

家計を支える・生活費を稼ぐために頑張ってパートをされている方も、急な出費が重なり資金繰りで首が回らなくなる経験をした方も多いと思います。

パートやアルバイトの方は、カードローンの審査になかなか通るのが難しいと思うかもしれませんが、しっかりとカードローン審査の要点を押さえておくと、それ程審査は難しいものではありません。

パートやアルバイトの方でも安定した収入があれば、大丈夫な場合が多いです。収入の多さも重要になりますが、安定している収入を継続的に貰っているのが良いですね。

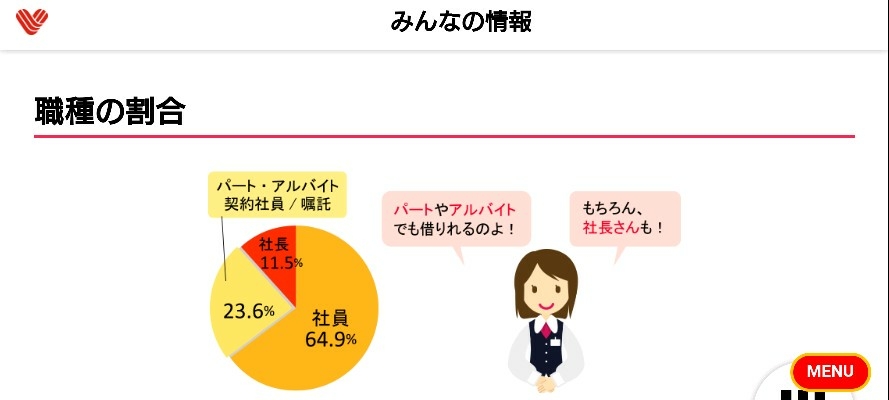

アイフルの公式サイトでも、借入されている職種でパート・アルバイトの比率が「23.6%」になっているのが分かります。

では、パートやアルバイトで安定した収入ってどれくらいなのか、どんな人が審査がより通りやすいなど解説したいと思います。

アルバイトをされている方の中でも、1つの勤務先に長く働いている方と、日雇いバイトなど仕事の依頼によって収入にバラつきがある方では、カードローン審査で違う結果になることが多いです。

安定した収入ということからも分かるように、勤続年数が長いバイトの方のほうが、短期で高収入になりやすい日雇いバイトの方よりも、審査で通りやすいと言えます。

パートやアルバイトが利用できるカードローン

| 貸付条件 | |

|---|---|

| プロミス |

|

| アコム |

|

| アイフル |

|

| SMBCモビット |

|

| レイク |

|

| みずほ銀行カードローン |

|

| 三井住友銀行カードローン |

|

| 三菱UFJ銀行カードローン |

|

| 住信SBIネット銀行カードローン |

|

| auじぶん銀行カードローン |

|

| オリックス銀行カードローン |

|

| 楽天銀行カードローン |

|

| ジャパンネット銀行「ネットキャッシング」 |

|

消費者金融や銀行カードローンの貸付条件を見てみると、年齢制限以外に「本人に安定した継続性のある収入ある方」と記載されていますね。

消費者金融の多くや一部ネット銀行カードローンでは、パートやアルバイトの方も利用可能の記載もされていますが、メガバンクではパートやアルバイトの記載は、現在ではありません。しかし、本人が安定した収入があれば良いとされています。

パートやアルバイトの少ない収入でも審査に通るの?

審査に通るための安定した収入っていくらぐらいなの?

いくらぐらい収入が毎月入れば「安定した収入」になるのか疑問に思う人も多いはず。確かに働く度合いによって、1か月1万円の人もいれば20万円貰っている人もいるますよね。

答えとしては、金額の多さはあまり関係なく、収入が0円の時や10万円の時がある不定期の人よりも、毎月決まった金額を貰うパートの人の方が審査に通りやすいと言われます。

極端な話で毎月1万円の収入があれば安定した収入になります。

試しに消費者金融などの借入シミュレーションをした結果を表にまとめました。

| 金融名 | 診断ツール名 | 診断結果 |

|---|---|---|

| プロミス | お借入シミュレーション | ご融資可能と思われます。 |

| アコム | 3秒診断 | お借入できる可能性が高いです。 |

| アイフル | 1秒診断 | ご融資可能と思われます。 |

| SMBCモビット | お借入診断 | ご融資可能と思われます。 |

| レイク | お借入れ診断 | ご融資できる可能性がございます。 |

| 三菱UFJ銀行 | お借入診断 | バンクイックをお申込可能と考えられます。 |

各カードローンの診断で入力した条件は「満20歳」「年収12万円」「他社借入件数・金額ともに0円」です。

毎月1万円の少ない収入で診断しても、すべてのカードローンで「融資できる可能性がある」と結果が出ました。

あくまでも簡易診断なので本審査で通る保証はありませんが、「少ない収入=安定していない収入」にはなりませんので安心してください。

パート・アルバイトがカードローンの審査に通るためのポイントと注意点

パートやアルバイトで収入を貰っている人は、どうしても正社員と比べてしまうと「安定性に欠ける」と判断されてしまう面があります。

せっかくカードローンを申し込むのですから、少しでも審査に通りやすいポイントを抑えた方が良いですよ。

- 社会保険に加入がベスト

- 勤続年数が比較的長い

- 返済実績があると有利だが、異動情報があると不利になる

- 短い期間の連続申込は避ける

- 他社の借入があると不利になる

パートでも社会保険証があれば審査に有利になる

パートが社会保険に加入なんて難しいでしょ?

確かに社会保険に加入する条件は少し厳しい部分もありますが、平成28年10月1日から「週30時間以上」の労働時間以外にも「週20時間以上」に緩和された条件のパターンも増えたので、パートでも社会保険に加入しやすくなりました。

- (1)1週間あたりの決まった労働時間が「20時間以上」であること

- (2)1か月あたりの決まった賃金が88,000円以上であること

- (3)雇用期間の見込みが1年以上であること

- (4)学生でないこと

- (5)以下のいずれかに該当すること

- 1.従業員数が501人以上の会社(特定適用事業所)で働いている

- 2.従業員数が500人以下の会社で働いていて、社会保険に加入することについて労使で合意がなされている(平成29年4月~)

加入条件を見ると、フルタイム勤務もしくはフルタイムに近い勤務状況のパートやアルバイトの方は社会保険に加入しやすくなります。

社会保険証を提出できることは、「長期間」「長時間」がカードローン審査でも安定した収入と判断しやすいので、国民健康保険の加入者よりも審査に通りやすくなります。

さらに、勤務先の社名が入っている保険証になるので、信頼度は非常に高くなります。

勤続年数は長い方が有利!最低1年以上が良い

同じ勤務先で長く働かれているパートやアルバイトの人は、審査でもマイナス評価にはなりにくいです。これは正社員やほかの雇用形態の場合でも同じです。

「どれぐらいの勤続年数があれば良いの?」という話にもなりますが、最低で1年以上は勤続年数があると良いです。社会保険の加入条件でもありましたね。

特にパートなどは転職される場合も多いので、審査の担当者は勤続年数も重要視して見ています。

しかし、勤続年数が短いだけで審査に落とされる理由にはなりにくいです。他にも審査基準はあります。

- 勤務先情報

- 収入

- 年齢

- 居住形態・年数

- 既婚・独身

- 他社の借入状況

勤続年数以外でプラス材料になる項目があれば、勤続年数の短いマイナス評価も補える場合もあります。

短期間の複数カードローンの申込は不利になる

安定した収入があっても、やはりカードローンの審査は心配なものです。

審査に落ちるかもしれないという気持ちから、申し込みから数日しか経っていないのに、また新たに違った会社へカードローンの申し込みをする方も多いです。数打ちゃ当たると言いますが、カードローンの連続申込は逆効果なのを覚えておいてください。

カードローン申込は、6ヶ月間は信用情報機関に「どういった方」が「どういった内容」で申し込まれたかの「申込情報」が記録されます。

信用情報機関に加盟している貸金業者は閲覧できますので、新たな申し込みがされると『この人は、何回も続けて申し込みをしているな。』と思われ、審査に悪影響を与えます。

カードローンには、申込頻度を考慮しないとしている会社もあり、それほど影響がない場合もありますが、短期間の申し込みは2社~3社ほどに抑えて、ある程度経ってから新たに申し込むようにしましょう。

良い返済実績が有利~返済の遅延があると不利になるく

『クレジットヒストリーって何?』と思うかもしれませんが、クレジットカードの分割払いやカードローンの返済を返済しているのをクレジットヒストリーと言い「返済実績」とも言います。

毎月遅れずに返済していると良い返済実績になり、審査での良い印象を与えます。クレジットカードの支払いも信用情報機関に記録されているので、加盟している貸金業者は、必要があれば見ることが出来ます。

クレジットカードは普段使わないから、返済実績が無いですよね

現金主義のパート主婦の方も多いので、意外と上のように思っている人もいますよね。

ですが、スマホ本体代の分割払いも「割賦契約」で返済実績になるので、知らない間に良い返済実績を積み重ねている可能性もありますよ。

良い返済実績があったにも関わらず、61日以上または3か月以上になる「長期延滞」が発生すると「異動情報」になるので、審査は通りにくくなると思ってください。

返済が遅れていれば連絡があるはずなので、その時にはすぐに返済するようにしてください。

他社の借入件数と借入額が多いと審査は厳しくなる

パート主婦の方で急な出費が続いて生活費が足りない時に、複数社のカードローンを契約された人もいると思いますが、カードローンを申し込む時は、他社の借入状況も申請します。

複数社に渡って借り入れされている方は、審査が厳しくなってしまいます。

借入金額も重要ですが借入件数が3社以上になると、一段とカードローン審査が厳しくなります。「借金返済のための申込」と審査担当者に思われる可能性も否定できません。

あらかじめ完済できるカードローンは終わらせている方が良いですね。

パートやアルバイトがカードローンを申し込むときに気を付けること

パートやアルバイトが申し込んだカードローンがせっかく審査に通るはずだったのに、申し込みで注意していなかったことで審査に落ちてしまうこともよくあります。

申込時に気を付けた方が良いことは何なのでしょうか?

申込内容に間違いが無いように!虚偽の申請は必ずバレる

カードローンの申し込みが終わったときに「申込内容」に間違いが無いか確認されていますか?

本人への連絡先や勤務先の情報に間違いがあると、審査結果や在籍確認の連絡が出来ないケースもあり、パートでも返済能力が十分と判断されても審査に落とされることもあります。

本当に凡ミスなので、申込内容の確認は十分に行ってくださいね。

あと、正直に本来の申込内容を記入せずに、わざと虚偽の申告をされるケースもあります。

特に、パート先を転職されたばかりで「勤続年数を長くしたい」「収入を多く見せたい」「雇用形態を誤魔化す」などの理由があります。

審査に通りたい気持ちは分かりますが、信用情報と照らし合わせるので虚偽の申告は必ずバレます。

「以前の勤務先から変わっているのに勤続年数が合わない」「収入の増え方が異常」「雇用形態と年収が合わない」など、バレてしまう要素は多分にあります。

希望限度額は収入とのバランスが大事~控えめに申告する

限度額は多く借りたい気持ちは分かりますが、あまり希望限度額を上げると審査に落とされてしまいます。

パート・アルバイトの場合は、それほど多くの借り入れ限度額は審査で通りにくいので、申込時に50万円を超える限度額を希望してしまうと落ちてしまう可能性が高いです。

パートやアルバイトで安定した収入があっても、正社員と比較すると属性のスコアリングが低いのが理由です。

また、消費者金融など貸金業者は年収の3分の1までの借り入れになる「総量規制」の対象なので、年収50万円なのに希望限度額20万円で申告すると落とされる可能性があります。

パート・アルバイトの年収は100万円前後やそれ以下が多いので、総量規制も考えて収入と限度額のバランスも考慮し、30万円以下の希望限度額に抑えて申し込みましょう。

パート先への在籍確認を乗り切るための良い方法

勤務先への電話連絡でパートやアルバイトの人へ電話がかかってくることはありますか?

職場環境で違いはありますが、正社員よりはパート本人に対して電話連絡が無い方が多いと思います。

ですが、カードローンの最終確認として職場への在籍確認が必ず行われます。在籍確認は避けても通れない関門です。

在籍確認でカードローン利用がバレることも無いので気にする必要はありません。

「でもやっぱり電話連絡は心配だ」と思う方は、いくつかの対処法があるので試してみると良いでしょう。

在籍確認に関する疑問があればカードローン会社に連絡する

やっぱり職場に連絡があると怪しまれてしまう

全く連絡が無い職場だと確実に怪しまれてしまう可能性が非常に高いので、カードローンを申し込み終わった後に、フリーコールなどで在籍確認に関して相談されると良いです。

怪しまれる以外にも、電話連絡の対応ができないケースもあります。

- 職場が休業日

- 個人情報に関して厳しい

- 私用の電話は禁止

パート先の職場が休業日で誰もいないと在籍確認の対応が出来ないので、その日のうちに審査の結果は分かりません。

個人情報に厳しい職場であると、「〇〇さんはいらっしゃいますか?」という連絡に対して「答えられません」と対応されると、在籍の有無が分からないので落とされてしまいます。

在籍確認が私用の電話なのか判断は分かりませんが、会社から禁止されていることをカードローン会社に伝えるのは良いと思います。

どれかの理由を伝えることで、審査担当者が電話連絡以外の対応を考えてくれるケースが多いです。

電話連絡以外の対応として多いのが、勤務先名が入った社員証や給与明細書の提出です。

注意点として、パート勤務の日で無くても在籍確認は行われます。本人が電話対応する必要がないからです。

もし審査担当者に勤務日ではないことを伝えても、他の在籍確認の方法は難しいかもしれません。

パート先の担当者に事前に連絡しておく

審査担当者に在籍確認の相談をしたけど、電話連絡しか対応できなかった

すべての人が電話連絡以外の対応がされるとは限りませんし、カードローン会社に相談するのもイヤだという人もいるはずです。特に女性の方は多いはず。

電話連絡が避けられないときは、職場の電話応対する担当者に正直に話しましょう。

正直に話すと言っても「カードローン会社から連絡がある」と言うのではなく、「クレジットカード」「口座を開設した」などの怪しまれない理由を言えば大丈夫です。

上の項目で書いたように、本人以外が電話対応しても本人の在籍していることが分かれば良いので、「席を外している」などで十分にOKです。

先に言っている方が何かと

電話連絡なしのカードローンを申し込む

パート先に電話連絡が無いカードローンなんてあるの?

確かにカードローンは職場に電話連絡があるはずなので、疑問に思うのは普通です。

ですが、パートでも条件を満たしていれば、SMBCモビットの「WEB完結申込」で電話連絡なしでカードローンを申し込むことが可能です。

- 社会保険証か組合保険証を持っている

- 三菱UFJ銀行か三井住友銀行かみずほ銀行かゆうちょ銀行の普通預金口座を持っている

- 収入証明書を提出する

パート・アルバイトは「消費者金融」がおすすめ

パートやアルバイトの方は、正社員と比較すると収入面で弱い部分があり、金額でも少額になりやすいとされます。収入が少なければ、支払う利息も減らしたいと思うのが一般的です。

利息を減らすためには、金利の低いとされる銀行カードローンがオススメとされますが、銀行カードローンの審査基準は、消費者金融より高く設定されているので、審査に落ちる可能性が高くなります。

消費者金融は審査が甘いというわけではありませんが、審査通過率を見ても消費者金融では40%強、銀行カードローンでは20%弱程度が一般的です。

無利息期間がある消費者金融が尚更おすすめ!

利息を抑えたいと思って銀行カードローンを探すパートやアルバイトの方もいますが、おすすめなのが「無利息期間」がある消費者金融です。

| 消費者金融 | 条件と期間の長さ |

|---|---|

| プロミス | 期間:初回借入日翌日から30日間 【条件】

|

| アコム | 期間:初回契約日翌日から30日間 【条件】

|

| アイフル | 期間:初回契約日翌日から30日間 【条件】

|

| レイク※1※2 | 期間:初回契約日翌日から60日間 【条件】

|

| 期間:初回契約日翌日から180日間 【条件】

|

無利息期間は最大30日が多く、少しだけ生活費が足りない時の少額の借入であれば、期間内に全額返済も可能なので利息が発生しない返済も出来ます。

- プロミスの高い金利を下げるのは可能か?金利ゼロで利息を無料に出来る

- アコムは金利0!?実際の金利は高いのか?利息はいくらになるのか徹底解説

- アイフルの金利は高い?利息の引き下げと限度額の増額方法

- SMBCモビットの金利と借入限度額と増額方法

無利息期間だけじゃない!消費者金融がパートにおすすめな理由とは?

まずは消費者金融と銀行カードローンの金利の違いをご覧ください。

| カードローン | 金利 |

|---|---|

| プロミス | 実質年率2.50%~18.00% |

| アコム | 年3.0%〜18.0% |

| アイフル | 年3.0%〜18.0% |

| 三井住友銀行 | 年4.0%〜14.5% |

| 三菱UFJ銀行 | 年1.8%〜14.6% |

| みずほ銀行 | 年2.0%〜14.0% |

消費者金融と銀行カードローンの金利を比較してみると、下限金利はそれほど変わらない場合もありますが、上限金利では「年3%〜4%」ほど違いがあり、銀行カードローンの方が低くなっています。

初めの契約から大きな限度額を契約できないので、上限金利が適用されるのが通常です。銀行カードローンの方がお得と感じると思います。

しかし、無利息期間を考慮しなくても消費者金融の方が利息を抑えられるケースもあります。

| プロミス | ||||

|---|---|---|---|---|

| 元金 | 約定返済額 | 返済回数 | 初回利息 | 利息総額 |

| 10万円 | 4,000円 | 32ヶ月 | 1,483円 | 25,864円 |

| 30万円 | 11,000円 | 36ヶ月 | 4,450円 | 87,289円 |

| 三井住友銀行 | ||||

| 元金 | 約定返済額 | 返済回数 | 初回利息 | 利息総額 |

| 10万円 | 2,000円 | 78ヶ月 | 1,208円 | 54,259円 |

| 30万円 | 6,000円 | 78ヶ月 | 3,625円 | 162,898円 |

プロミスと三井住友銀行の金利の違いで、どれぐらいの利息に差があるのか、上の表にまとめました。

初回に発生する利息の差は、借入残高10万円の場合は「275円」、30万円の場合は「825円」です。金利の違いがあるので多少の利息の差が生まれるのは当然です。

プロミスのほうが高くなってしまいますが、それほど違いがありません。

しかし、利息総額を見ると金利が低い三井住友銀行の方が多くの利息を支払っています。ここで重要になるのが「約定返済額」と「返済回数」になります。

借入残高10万円の場合、プロミスでは4,000円に対して、三井住友銀行カードローンは2,000円の半分の金額になっています。返済金額が少ないのは毎月の生活費への影響が少なく、返済計画が立てやすいメリットがあります。

しかし、約定返済額が少ないと返済額から元金返済に充てられる金額は少なくなってしまいます。

例えばプロミスの場合は、4,000円のうちの利息を差し引いた「2,517円」が元金返済金額になります。三井住友銀行の場合は、2,000円のうち利息を差し引くと「792円」だけが元金返済金額となります。

同じ元金を返済するのに、元金返済金額が少ないということは「返済回数」が多くなってしまうことになり、利息総額が多くなってしまうわけです。

なかなかフルタイムで働いているパートではATMに追加返済しに行くことも大変なので、約定返済額がある程度高い消費者金融の方がおすすめになります。

パートにおすすめ第1位:プロミス

- 最短3分審査、22時まで即日可能※

- 原則24時間最短10秒で振込可能

- 初回借入翌日から30日間無利息サービス※

- 郵送物なしカードレスでスマホATM取引が可能

※申込時間や審査により希望に添えない場合がある

※WEB明細利用とメアド登録が必要

| 実質年率 | 限度額 | 年齢制限 | 審査時間 |

|---|---|---|---|

| 実質年率2.50%~18.00% | 800万円まで | 18歳以上74歳以下 | 最短3分 |

| 最短即日融資 | 来店 | 担保/保証人 | 収入証明書 |

| 可能 | 不要 | 不要 | 50万円を越える場合 |

※申込時18歳・19歳の場合は、収入証明書の提出が必要

※高校生(定時制高校生および高等専門学生も含む)は申込不可

※収入が年金のみの方は申込不可

※申込時間や審査により希望に添えない場合がある

プロミスの口コミ

\ 最短3分融資も可能! /

パートにおすすめ第2位:アコム

- 最短「30分審査」「1時間融資」、22時まで即日OK

- 即日振込は平日14時30分まで(例外あり)

- 初回契約日翌日から最大30日間無利息

- 楽天銀行口座は24時間365日で振込可能

| 金利 | 限度額 | 年齢制限 | 審査時間 |

|---|---|---|---|

| 3.0~18.0% | 800万円 | 満20歳~69歳 | 最短30分 |

| 即日融資 | 来店 | 担保/保証人 | 収入証明書 |

| 最短1時間 | 不要 | 不要 | 50万円以上 |

アコムの口コミ

\ 来店不要て最短1時間融資! /

パートにおすすめ第3位:アイフル

- 最短「30分審査」「1時間融資」、22時まで即日OK

- 即日振込は平日14時まで

- 初回契約日翌日から最大30日間無利息

- WEB完結でカードレス選択で郵送物なし

| 金利 | 限度額 | 年齢制限 | 審査時間 |

|---|---|---|---|

| 3.0~18.0% | 800万円 | 満20歳~69歳 | 最短30分 |

| 最短即日融資 | 来店 | 担保/保証人 | 収入証明書 |

| 可能 | 不要 | 不要 | 50万円以上※ |

※アイフルの利用限度額が50万円以下、且つ他社を含めた借入総額100万円以下の場合

アイフルの口コミ

\平日14時までに振込依頼で即日振込!/

パートにおすすめ第4位:SMBCモビット

- 21時まで即日OK

- Web完結申込で電話・郵送物なし!!

- カードレスでもスマホATM取引で即日可能

| 金利 | 限度額 | 年齢制限 | 審査時間 |

|---|---|---|---|

| 3.0~18.0% | 800万円 | 満20歳~74歳 収入が年金のみの方はお申込いただけません。 | 最短30分※1 |

| 即日融資 | 来店 | 担保/保証人 | 収入証明書 |

| 可能※2 | 不要 | 不要 | - |

※1:申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

SMBCモビットの口コミ

\ 10秒簡易審査で審査結果が分かる! /

パートにおすすめ第5位:レイク

- Webで最短25分融資も可能※1

- 振込融資が24時間OKで最短即日融資可能!!

- Web申込で60日間と180日間の無利息期間※2※3

- カードレスでセブン銀行ATM※で借入可能

| 実質年率 | 限度額 | 貸付対象者 | 審査時間 |

|---|---|---|---|

| 年4.5%~18.0% | 1~500万円 | 満20歳~70歳以下の国内に居住者、ご自分のメールアドレス所有者、日本の永住権を取得されている方 | 申込後最短15秒 |

| 最短即日融資 | 来店 | 担保/保証人 | 収入証明書 |

| 可能 | 不要 | 不要 | 50万円を越える場合 |

レイクの口コミ

\ WEBで最短25分融資も可能! /

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中に振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

【貸付条件】満20歳以上~70歳以下の方で安定した収入のある方(パート・アルバイトでも収入のある方も可)は、ご利用いただけます。※取引期間中に71歳になられた時点で利用停止とさせていただきます。

融資額:1万円~500万円、貸付利率:年4.5%~18.0%(※貸付利率はご契約額およびご利用金額に応じて異なります)、ご利用対象:満20歳~70歳(国内居住の方、自分のメールアドレスを持っている方、日本の永住権を取得されている方)、遅延損害金:年20.0%、返済方式:残高スライドリボルビング方式・元利定額リボルビング方式、返済期間・回数:最長5年・最大60回、必要書類:運転免許証等※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)、担保・保証人:不要、※貸付条件を確認し、借りすぎに注意しましょう。新生フィナンシャルが契約する貸金業務にかかる指定紛争解決機関(日本貸金業協会 貸金業相談・紛争解決センター)。契約には所定の審査があります。2018年4月現在、照合:新生フィナンシャル株式会社、貸金業登録番号:関東財務局(10)第01024号 日本貸金業協会会員番号 第000003号

【無利息サービス】初めてなら初回契約翌日から無利息、無利息期間経過後は通常金利が適用、30日間無利息・60日間無利息・180日間無利息の併用は不可、契約額1万円~200万円まで(契約額200万円超の方は30日間無利息のみ)、60日間無利息はWEB申込限定