プロミスを申し込む前に

- 審査って甘いのかな?

- 審査に落ちやすい人ってどんな特徴なんだろう?

- 審査に通りやすくなるコツがあれば教えてほしい!

などと思う人は多くいます。

しかし、プロミス公式サイトを見るだけでは審査の厳しさに関する内容は全く書かれていません。

そこで、実際にプロミスの審査に通り利用している私が「プロミスの審査は甘いのか?」という疑問を解消していきます。

最終的に、プロミスの審査に落ちる理由を知って、プロミスの審査に通るコツまで解説するので参考にしてください。

プロミスから借入できる人の特徴

プロミスの審査の厳しさをチェックする前に、プロミスから借入できる人の特徴は

- 18歳以上74歳以下

- 安定した収入がある

の条件2つを満たしている人です。

※申込時の年齢が18歳および19歳の場合は、収入証明書の提出が必須。高校生(定時制高校生および高等専門学校生を含む)は申込不可。収入が年金のみの方は申込不可。

上記2つの条件はプロミスの貸付条件として書かれている項目で、それほど重要に考えていない人もいますが、条件さえ満たしていれば審査に通過する可能性が高いです。

逆に言えば、1歳でも違ったり収入が不安定など少しでも条件を満たさないのであれば審査に落ちてしまいます。

安定した収入は正社員だけでなく、パートやアルバイトの学生や主婦でも数か月の勤続年数があれば審査に通ることも出来るので安心です。

プロミスの審査が甘いのか考える前に、申込条件に合っているのか確認するのが先です。

プロミスの審査難易度を検証

プロミスの審査の甘さが気になりますが、結論を書くとプロミスの審査は一切甘くありません。

でも、プロミスの審査は甘いって聞くけど、なぜ?

と思う人もいますが、審査が甘いと思い込んでいる人の理由も合わせて解説します。

他の消費者金融と審査通過率を比較

プロミスは審査の細かい内容を公表していないので、審査の厳しさは一目では分かりません。

ですが、大手消費者金融では「新規申込者の中で審査に通り新規契約者となった人の割合」を「審査通過率」「成約率」として数値を公表しています。

審査の厳しさが分からなくても、他の消費者金融との審査通過率の比較でプロミスの審査が甘いのか判断しやすくなるので、次の表にまとめました。

| 消費者金融 | 2021年8月 | 新規申込者数 | 新規契約者数 |

|---|---|---|---|

| プロミス | 39.9% | 45,561人 | 18,183人 |

| アイフル | 33.9% | 49,726人 | 16,869人 |

| レイク | 36.0% | 非公表 | 約33,900人 |

| SMBCモビット | 非公表 | ||

※出典:アコム「2021年8月末マンスリーレポート」※出典:SMBCコンシューマーファイナンス「月次営業指標 2022年3月期」※出典:アイフル「月次推移 マンスリーデータ(2021年4月~2022年3月)」※出典:新生銀行「四半期データブック 2021年6月末」

レイクALSAの数値は、第1四半期 2021年4月~6月の合計

プロミスの審査通過率は「42%~45%」で、2人に1人以上は審査に落ちてしまう割合となり、プロミスの審査は厳しいと判断できます。

アイフルやアコムなどもそれほど違いの無い審査通過率となっており、申し込めば審査に通るような甘い消費者金融はありません。

消費者金融の審査通過率は高い?「成約率が高い=審査が甘い」ではない理由を徹底解説

プロミスより銀行カードローンの方が審査が厳しい

プロミスの審査が甘いと言われる理由の1つに「銀行カードローンの審査と比較」した場合があります。

なぜ、銀行カードローンとプロミスの審査を比較すると「プロミスの審査が甘い」と言われるのには、次の2つの理由があります。

- プロミスの金利が高い

- 「プロミスが審査する銀行カードローン」より「プロミス自体の審査」の方が通りやすい

そもそもカードローンは、金利で発生する利息が利益になりますが、銀行カードローンは設定している金利がプロミスより低く利益幅が少ないです。

利益幅の少ない銀行カードローンが消費者金融と同じ審査基準で通してしまうと、貸し倒れリスクが相当高くなってしまうので、審査を厳しくして判断するのは当然です。

さらに、プロミスは同じSMBCグループの三井住友銀行カードローンの保証会社で審査を行っていますが、プロミスの審査通過率よりかなり低い数値になります。

三井住友銀行カードローンの審査通過率は公表されていませんが、一般的な銀行カードローンの審査通過率は10%前後です。

銀行カードローンと比較した場合のみ、プロミスの審査は甘いと言えるかもしれませんが、申込者の半数以上が審査に落ちるプロミスの審査は決して甘くないと思いましょう。

「即日融資可能=審査が甘い」はウソ

プロミスは最短3分の即日融資ができますが、借入までの時間が早いからと言って審査が適当で甘いと考えるのは間違いです。

※申込時間や審査により希望に添えない場合がある

プロミスの審査が早いのはコンピューターによる「スコアリングシステム」を採用しているので、瞬時に大まかな審査を終わらせ、人為的な審査に十分な時間が割り当てられます。

ですので、プロミスの申込が混雑したり審査に時間が必要になる申込者の場合は、最短審査時間より長くなるので早い時間帯に申し込むのが即日融資するポイントです。

即日融資を希望すればプロミスの審査が甘くなる可能性はゼロで、最低でもスコアリングが一定以上なければ審査通過はできません。

プロミスの即日融資については「プロミスの即日融資は何時まで?今日中に借入できる時間とコツを徹底解説」で詳しく解説しています。

プロミスで必ずチェックされる審査基準

プロミスの申込条件をクリアしていれば審査に通るわけでなく、プロミスの審査に通るのには「審査基準」を満たしていることが重要です。

しかし、プロミスの審査基準は公開されておらず誰も分かりませんが、次の2つがプロミスの審査でチェックされる内容です。

- 返済能力

- 信用情報

それぞれのポイントがどうなればプロミスの審査基準を満たすのか解説します。

返済能力を調査する

安定した収入がプロミスの申込条件にありますが、同時に「返済能力がある」ことがプロミスの審査基準を満たす重要なポイントです。

勤続年数が長く収入も多く貰っている人でも、返済能力がないと判断されてしまうとプロミスの審査に通りません。

プロミスの審査で返済能力を判断する内容には

- 収入源となる勤務状況

- 賃貸や住宅ローンの有無や返済額

- 他社ローンの有無や返済額

- 子どもの有無や人数などの家族構成

など、様々な属性情報を調査します。

例えば、収入額の割合的にローンの返済額や子どもの人数が多く子どものために使うお金が増えると、自由に使えるお金が少ないと判断できるので返済能力は低くなります。

返済能力があるというのは、年収や月々の収入の中で自由に使えるお金が比較的多いと判断できる場合になります。

属性情報はプロミスの申込フォームですべて入力するようになっていますので、細かく解説します。

勤務状況の属性

収入の多さや安定性を審査で判断する上で重要な「勤務状況」ですが、プロミス申込時に入力する項目は

- 勤務先名

- 雇用形態

- 勤続年数(入社年月)

- 最終学歴

- 社員数(規模)

- 年収

- 業種・職種

の属性情報があります。

収入源となる年収が多い方が利用できる限度額が増える傾向にあり、学生アルバイトなど年収が少ない申込者は限度額が低くなります。

年収以外の属性情報は安定した収入を判断する材料で、勤務先名や社員数で会社規模が分かり、正社員など雇用形態や勤続年数・最終学歴などで収入状況が分かります。

大きな会社で正社員として長く働いていると審査は有利ですよ!

自宅情報の属性

現在住んでいる家の居住形態を判断するために入力する内容は

- 自宅住所

- 住まいの種類

- 持家の場合の名義人

があります。

- 持家

- 賃貸住宅(借家も含む)

- 社宅・寮・官舎

- 公営住宅

自宅が持家の場合は「本人名義」「家族名義」から選び、本人名義なら住宅ローン返済の有無も選択します。

本人名義の住宅ローンなしの持家が審査で有利ですね!返済や家賃の支払いがあると返済能力が低く判断されやすいです!

借入状況の属性

プロミス以外の借入があるか判断するために入力する項目は

- 他社の借入件数と金額

- 借入希望額

があります。

現在の収入の内で他社に支払われる返済金額が分かり、プロミスへ希望する限度額が収入に見合っているのか判断できます。

クレジットカードのショッピング枠の利用金額や住宅ローン、銀行カードローンは他社借入には該当しないので注意してください。

すべてのローン商品の借入状況は信用情報機関で照合できるのでウソの申告はダメですよ!

家族構成の属性

自由に使えるお金を判断する上で家族構成は重要な審査項目で

- 既婚か独身

- 子どもの有無

を申込フォームに入力します。

既婚者で子どもがいるよりも独身の方が自由に使えるお金が多いと判断される場合と、独身の方が既婚者よりも貸し倒れリスクが高いと判断されてしまう場合があり、一概にどちらが審査に有利とは言いにくい属性情報です。

家族構成だけで判断されるわけじゃないので安心してください!

信用情報に問題ないか確認する

返済能力と並んでプロミスの審査基準で重要なポイントは「信用情報」に問題が無く健全だということです。

プロミスも社会的信用がある申込者に対して融資を行いたいので、信用情報機関に記録された次の信用情報を調査します。

- 申込履歴

- キャッシングやクレジットカードの契約

- 返済状況

- 債務整理などの有無

プロミスを申し込む前に、数多くのカードローンやクレジットカードを申し込んで契約し、返済状況が悪いと社会的信用は低くなります。

しかし、ある程度の年齢になっているにも関わらず、キャッシングやクレジットカードの契約が無い信用情報は「スーパークリーン」と言って逆に問題です。

プロミスにとって信用情報が健全なのは、

- 過去に申込履歴がない

- クレジットカードの契約や利用した「クレジットヒストリー」が多少ある

- 返済状況が良い

という内容の申込者になります。

プロミスの審査に落ちる人の理由

プロミスの審査は厳しく、申込者の半数以上が審査に通過できませんが、次の理由のうち1つでも当てはまると審査落ちしてしまいます。

- 収入がない

- 他社借入件数が多い

- 総量規制まで借り入れしている

- 過去に債務整理や返済の遅れを経験している

- 在籍確認が取れない

では、それぞれの理由がどのようにプロミスの審査に影響するのか解説します。

収入がない

収入が全くない人は安定した収入の申込条件を満たしていないので、プロミスの審査を受けるというより申し込みすらできません。

「収入が無い=無職」なので、収入を貰っていない専業主婦も無職になります。

安定した収入はプロミスの審査で重要視されるので、日雇いや短期バイトなど継続性のない収入も審査に通りません。

あと、年金は安定収入にカウントされないお金なので、プロミスの審査は落とされます。

安定した収入と判断されたいなら、最低でもパートやアルバイトで長期的に働くことになります。

他社借入件数が多い

プロミスを申し込む前に、クレジットカードのキャッシングや他のカードローンの契約件数が多いと審査に落とされる可能性が高いです。

なぜなら「他社借入件数が多い=多重債務者」の危険性があるとプロミスの審査で判断されやすいからです。

例えば、同じ総額100万円を複数の借入先から少額ずつ借りる人よりも、1件の借入先から高額融資される人の方が、社会的信用度は高くなります。

しかし、プロミスが多重債務者と判断する基準は公表されておらず分かりません。

一般的に多重債務で相談が多くなるのが「借入先が4件以上」なので、プロミスでも同程度の借入件数があると審査が厳しくなります。

すでに借入先が3件ありプロミスが4件目の申込になるのはおすすめできません。返済能力にもよりますが、借入先が2件以下の方が審査には通りやすい可能性があります。

多重債務で悩んでいるなら、借入先を増やすより弁護士などの専門家に相談した方が良いです。

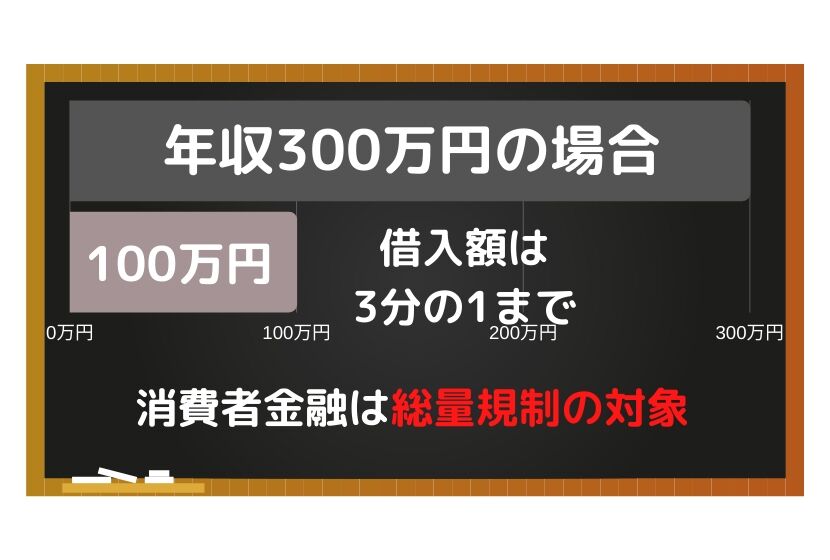

借入残高が総量規制まで借り入れしている

プロミス以外の借入残高が多いと審査は厳しくなりますが、特に、他社借入残高が総量規制ギリギリまで借り入れしているとプロミスの審査には落ちます。

年収3分の1を超える貸付を禁止する法律で、対象になる貸付は消費者金融や信販会社のカードローンやクレジットカードのキャッシング枠などです。

もちろん、消費者金融であるプロミスは総量規制の対象になります。

例えば、年収300万円ある人が他社の借入残高50万円ある場合は、年収3分の1までになる50万円までプロミスで融資を受けることが可能です。

50万円を超える融資を希望すると、総量規制に抵触するので審査は通りません。

さらに、年収3分の1までの融資可能な金額に余裕がある場合でも、プロミスが「返済能力に見合わない」と審査で判断すれば落ちる可能性が高いです。

過去に債務整理や返済遅れの経験がある

信用情報が健全であるか信用情報機関に調査した際に、信用情報にキズがあるとプロミスが確認できると審査に通るのは難しいです。

初めにも解説した審査基準の中の信用情報に、過去の申込履歴や契約内容に問題が無くても、次の問題が記録されていると「異動情報」となります。

- 長期延滞

- 任意整理

- 個人再生

- 自己破産

- 代位弁済

- 強制解約

異動情報とは、皆さんが認識しているブラックリスト入りしている状態で、社会的信用度は著しく低下しているので、プロミスも融資したくない申込者です。

プロミスが加盟している信用情報機関は「JICC」「CIC」の2つで、消費者金融以外のクレジットカードやスマホ本体代の分割払いの返済が長期で遅れているのも分かります。

さらに、「CRIN(Credit Information Network)」の信用情報交流ネットワークによって、銀行カードローンの延滞情報も分かるので、異動情報があればプロミスの審査は落ちてしまいます。

信用情報にキズがあると永遠に契約できないの?

と思う人もいますが、異動情報に関する内容の登録期間は5年間です。

異動情報の登録期間が過ぎればプロミスの審査に通る可能性はありますが、5年間クレジットヒストリーの無い「スーパークリーン」な状態になるのが不安材料になります。

まずは、キャッシング枠の無いクレジットカードなどを契約して、クレジットヒストリーを作るのが良いかもしれません。

在籍確認が取れない

プロミスが申込者の在籍確認が取れないと、確実に審査で落とされます。

プロミスの在籍確認は、申込者が申告した勤務先電話番号に直接電話して、申込者本人が会社で働いているか確認します。

申込者の収入源となる勤務先を確認することで、返済能力がある裏付けを取ります。なので、在籍確認がプロミスで重要な項目になります。

あと、申込者が登録した勤務先電話番号の入力ミスや虚偽を発見するのにも在籍確認は役立ちます。

正しい情報で在籍確認が行えるように、入力ミスなど無くして電話対応できるようにしましょう。

プロミス審査の流れ

プロミス審査の流れは、次の手順で進みます。

- 申込開始

- 仮審査(一次審査)

- 仮審査結果の連絡

- 必要書類の提出

- 本審査(二次審査)

- 在籍確認・書類不備の確認

- 本審査結果の連絡

プロミスの審査は「仮審査」「本審査」の2段階あり、申込完了から本審査結果の連絡までスムーズに進めば「最短3分」で終わります。

さらに、契約手続きを完了させれば、申込から最短3分で融資を受けることも可能なのがプロミスです。

審査結果の連絡が遅くなれば、それだけ融資までの時間が長引いてしまうので、プロミスの審査時間が気になる人は、下記の関連記事を参考にしてください。

プロミスの審査時間はどれくらい?審査の連絡が遅い原因と審査時間を短縮する方法を解説

プロミスの審査に通るコツ

プロミスの審査基準を満たせば審査に通りますが、審査に不安を感じる人は次のコツを心がければ、プロミスの審査に通る可能性が高くなります。

- 電話連絡に対応できるようにする

- 希望する限度額を低くする

- 正しい書類を提出する

年収をすぐに上げるのは難しいので、今すぐできる審査に通ることを試すのがポイントです。

電話連絡に対応できるようにする

プロミスの審査に通るには、プロミスからいつかかってくるか分からない電話連絡に対応できるようにしておきましょう。

プロミスの在籍確認以外に、次の内容で電話連絡がくる可能性があります。

- 仮審査・本審査の結果

- 本人確認

審査結果の連絡の多くはメールで行われますが、本審査の結果は電話連絡の場合も多くあります。

私は電話で本審査通過の連絡がありました!

本人確認やメールでは確認できない内容なども登録した携帯電話番号に連絡があるので、いつでも対応できるようにしましょう。

あと、在籍確認は申込者本人が電話に対応したくても良く、職場の同僚などの第三者が応対しても確認が取れれば審査に通ります。

会社の電話番が申込者本人を認識していない場合は、電話番の人に「私宛に電話連絡があるかもしれない」と伝えておくと良いです。

もし、会社が個人情報に厳しい場合に電話連絡の対応ができない場合は、プロミスに在籍確認の相談をすれば、代替策を提案してくれるケースもあります。

希望する限度額を低くする

希望する限度額を高くすると審査が厳しくなるので、プロミスに希望する限度額をなるべく低くするのが審査に通るポイントです。

さらに詳しく解説すると、返済能力に見合った最低限の希望限度額の必要があります。

申込者本人が限度額を抑えて申し込んだと思っても、現状の返済能力と比較して返済が困難になる限度額は低い限度額とは言えません。

総量規制の範囲内で10万円などの少額の限度額を希望するのが、審査に通るコツになります。

正しい書類を提出する

プロミスの審査の途中で求められる書類を提出しますが、正確な書類を提出するのが審査に通りやすくなるポイントです。

プロミスから必ず提出が求められるのは「本人確認書類」で、条件を満たした場合に提出するのが「収入証明書」です。

プロミスが認めている本人確認書類と収入証明書は、次の通りです。

- 運転免許証

- パスポート

- 個人番号カード※(通知カードは不可)

- 在留カード・特別永住者証明書

- 源泉徴収票

- 確定申告書

- 税額通知書

- 所得証明書(課税証明書)

- 給与明細書(直近2か月分)

※賞与支給のある人は直近1年分の賞与明細書も提出

※マイナンバーが記載されている書類を提出する場合、マイナンバー箇所を見えないよう加工し提出。

提出する書類は、すべて最新で現在有効である書類である必要があります。

さらに、申込内容と相違が無い正確な書類で無ければ審査には通りません。

あと、コピーやカメラで撮影する時に不鮮明な書類になると、プロミスの審査担当者が確認できなくなるので、注意してください。

まとめ

お金を貸すための審査なので、プロミスの審査が甘いわけがありません。しかし、プロミスの審査は厳しく通りにくいわけでもありません。

安定した収入があり、どうしてもお金が今必要と考えている人は、ぜひ活用した方が良い消費者金融です。

特に、即日融資ができるプロミスなので、急いで借りたいと考えている人には非常におすすめします。