すぐにお金を借りたくて焦ってるのに、カードローンの審査に落ちるのが怖くて申し込むのを悩んでいませんか?

確かに、審査に通らなければお金を借りることは絶対にできません。審査に通りたい気持ちから、審査の甘いカードローンを探す人もいます。

しかし、審査の甘いカードローンは存在せず、審査難易度ばかり気にしていると違法業者を間違って申し込んでしまう可能性があります。

当記事では、正規のカードローンで即日融資に対応した業者を紹介。選ぶポイントや通るための審査基準などを解説します。

読んで分かること!!

- 借入金額に関わらず審査は行われる

- 即日融資するなら消費者金融以外は選ばない方が良い

- 中小よりも大手の方がすぐに借りやすい

無審査で即日融資できるカードローンはない!

即日融資できるカードローンは、時間のかかる審査を行っていないからと勘違いする人も多いです。

しかし、審査なしでお金を貸すカードローンは絶対にありません。

なぜなら、貸金業法13条に、利用者の返済能力を調査義務が定められているからです。

貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

貸金業法を守らないと、厳しい罰則が消費者金融など貸金業者に課せられますが、貸し倒れリスクを防ぐためにも審査が行われます。

申込者にとって審査はデメリットに感じますが、過剰貸付で返済できなくなる危険性をも防げるメリットでもあります。

無審査の違法業者と契約するのは危険なので、必ず審査を行うカードローンを申し込むようにしましょう。

返済能力の調査とは、次の3つの審査が主に行われます。

返済能力の調査

- 過去の信用情報の確認

- 安定した収入の確認

- 他社借入状況の確認

1つでも審査基準に満たさなければ、即日融資どころか審査落ちとなってしまうため注意しましょう。

信用情報機関で過去の債務整理の有無などを調査

消費者金融や銀行カードローンは、信用情報機関に記録されている過去の申し込んだ個人情報や信用情報に問題ないかを必ずチェックします。

氏名、生年月日、住所、電話番号、勤務先情報など本人を特定するための情報。

個人情報は半年間もしくは契約終了から5年以内は記録されているため、過去に「他社ローンの申込や契約の有無」「年収や勤務先が変わっているか」などが分かります。

過去の個人情報が良い方向へ変わっていれば審査が有利になり、悪い方向に変わっていれば審査に悪影響を及ぼします。

個人情報は、スコアリングシステムによる自動審査に利用されるため、申込情報に誤りがあると修正する必要があります。

修正には時間がかかるため、正しい情報を入力するのが即日融資するためのポイントです。

クレジットやローンの契約内容や返済や支払いの利用実績などの情報。

個人情報よりも信用情報が審査に与える影響は大きくて、次の信用情報の問題が1つでも確認できると審査に落とされます。

信用情報の問題

- 長期延滞

- 債務整理

任意整理・個人再生・自己破産 - 代位弁済

- 保証履行

- 強制解約

信用情報の問題は異動情報と言い、契約終了日から5年以内消えません。

異動情報に多いケースが、スマホ本体代の分割払いやクレジットカードの支払いを2,3ヶ月遅れてしまう長期延滞です。

長期に限らず一度でも支払いが遅れた経験がある人は、信用情報機関に情報開示請求することをおすすめします。

安定した収入があることを証明する

カードローンの審査基準の1つに安定した収入が絶対条件としてあるため、無職や専業主婦の借入はできません。

安定した収入を証明するには、次の内容を申告します。

主な申告内容

- 勤務先名

- 勤務先住所

- 勤務先電話番号

- 雇用形態

- 勤続年収

勤務先が大企業で正社員として長い間働いている人は安定性が高く、逆に、転職したばかりやパート・アルバイトで働いていると安定性に欠けると判断されます。

さらに、高額融資を希望する場合には、正確な年収額を証明するために「収入証明書」の提出が必要です。

収入証明書の種類

- 源泉徴収票

- 確定申告書

- 税額通知書

- 所得証明書

- 給与明細書 直近2~3ヶ月分

1社から50万円を超える金額、もしくは複数社から合計100万円を超える金額を借りる場合は、高い返済能力が求められます。

「安定した収入とは言えない」と自信がない人は、希望限度額を抑えて申し込むと収入証明書の提出を避けられるでしょう。

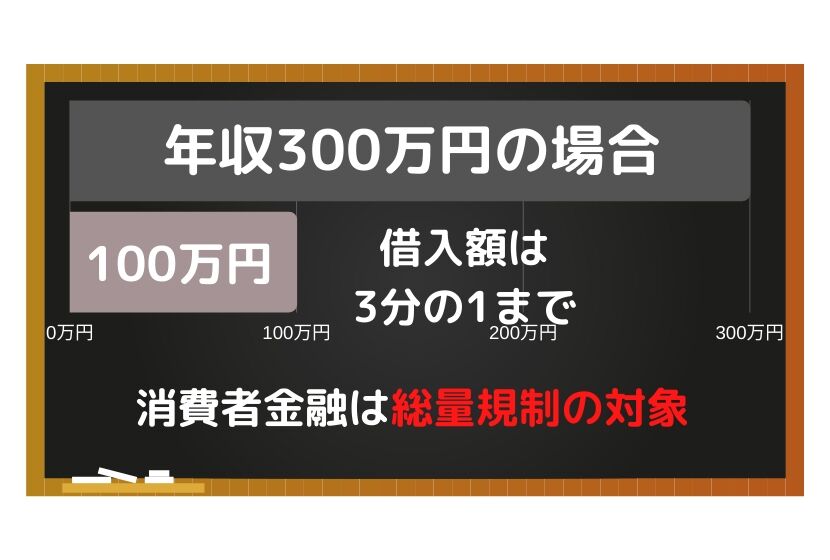

少額融資でも総量規制に抵触していないか審査する

消費者金融から借りれる上限金額は、総量規制によって「年収の3分の1まで」と定められています。

年収300万円ある人が借りれるのは100万円までです。

総量規制は1社だけでの借入金額ではなく、複数の貸金業者すべての借入金額の合計が対象。

なので、他社の借入状況がすでに総量規制ギリギリの場合は、3万円や5万円の少額融資でも抵触する可能性があります。

年収の3分の1以上は絶対に借りれないので、審査に通るのは困難です。

申し込む時に他社の借入状況をウソをついても、信用情報機関には契約内容なども記録されているので正確な契約金額はバレます。

申し込みたい消費者金融があるなら、他社の借入金額を返済してから申し込むようにしましょう。

即日融資対応の審査が甘いカードローンを選ぶポイント

即日融資でお金を借りたい中でも審査の甘いカードローンを選ぶには、以下の3つのポイントを抑える必要があります。

選ぶポイント

- 闇金は利用しない

- 大手消費者金融が最も即日融資を受けやすい

- 中小消費者金融は審査に時間がかかる

項目ごとに詳しく解説しますので、参考にしてください。

闇金以外を利用する

カードローンを申し込む時は、絶対に闇金だけは避けてください。

「無審査で即日借入」「ブラックOK」「誰でも絶対借りれる」など、お金に困っている人を甘い誘い文句で心を揺さぶる貸金業者がいます。

しかし、誇大広告は貸金業法で禁止されている行為であり、広告が怪しいと感じたらすべて闇金業者と思って間違いありません。

貸金業者は、その貸金業の業務に関して広告又は勧誘をするときは、貸付けの利率その他の貸付けの条件について、著しく事実に相違する表示若しくは説明をし、又は実際のものよりも著しく有利であると人を誤認させるような表示若しくは説明をしてはならない。

闇金からお金を借りてしまうと、次のような危険な目に合ってしまう可能性があります。

- 法外な金利によって高額な利息を取られる

- 個人情報を他の違法業者に横流しされる

- 違法で悪質な取り立て行為ある

- 通常の生活ができなくなる

闇金か正規の貸金業者を見分ける方法として、貸金業者登録番号を確認してください。

貸金業者として営業するためには、内閣総理大臣もしくは都道府県知事への登録が必要です。※貸金業法 第3条

登録番号は、店舗やホームページなど見える箇所に設置するよう義務化されているため、表示されていない場合やそもそも登録番号がないのは危険です。

闇金への申し込みを避けるためにも、金融庁の登録貸金業者情報検索サービスで一度確認した方が良いでしょう。

大手消費者金融を選べば良し!ただし必ず審査に通るとは限らない

即日融資対応のカードローンに挙げられるのが消費者金融。

中でも大手消費者金融は、審査時間が最短30分で融資まで最短1時間で借りれる早さに定評があり、土曜日や日曜日でも即日融資に対応しています。

大手消費者金融を申し込めば、即日融資できる可能性が最も高いです。

しかし、大手消費者金融の審査は決して甘くありません。

その証拠に、新規成約率を公表している大手消費者金融の数値を比較してみましょう。

| 消費者金融 | 2021年8月 | 新規申込者数 | 新規契約者数 |

|---|---|---|---|

| プロミス | 39.9% | 45,561人 | 18,183人 |

| アイフル | 33.9% | 49,726人 | 16,869人 |

| レイク | 36.0% | 非公表 | 約33,900人 |

| SMBCモビット | 非公表 | ||

※出典:アコム「2021年8月末マンスリーレポート」※出典:SMBCコンシューマーファイナンス「月次営業指標 2022年3月期」※出典:アイフル「月次推移 マンスリーデータ(2021年4月~2022年3月)」※出典:新生銀行「四半期データブック 2021年6月末」

レイクALSAの数値は、第1四半期 2021年4月~6月の合計

新規成約率とは

新規申込者の内、審査に通り契約した人の割合を示す数値。審査通過率とも言います。

現在の審査通過率は約40%を推移しており、申込者10人のうち6人前後は審査に落ちる計算になります。

しかも、金融庁の参考資料によると、2005年(平成17年)頃の大手消費者金融の成約率は64.8%と非常に高い数値でした。

当時から多重債務が社会問題となり、2006年以降に貸金業法改正などで融資が厳格化されたため、審査に通るのは以前よりも難しくなっています。

審査に必ず通るカードローンを探すよりも、返済能力を十分あるとアピールする方が審査に通りやすいです。

中小消費者金融は審査が甘いが落ちないカードローンではない

即日融資のカードローンを探す中で闇金を避け、審査の厳しい大手消費者金融を諦めたなら、中小消費者金融を検討しても良いでしょう。

中小消費者金融は、大手で審査落ちした人でも審査に通る可能性があると言われるほど、審査基準が甘く設定されています。

正確には、過去の信用情報の問題よりも、現在の返済能力を重要視した独自審査を採用しているからです。

大手の機械的な自動審査と違い、中小は審査担当者1人が申込情報や信用情報を目視確認する手動審査であり、時には対面や電話などで顔や声を直接確認します。

信用情報のキズから数年経過していれば、申込者の人柄や返済意志の高さなども審査で考慮するため、大手よりも審査通過率が高いです。

ただし、中小消費者金融の審査担当者の数は少なく審査にかかる時間も長いため、即日融資対応でも借り入れは翌日以降にずれ込む可能性があります。

中小消費者金融のカードローンは、平日14時以降や土日祝日の振込融資に対応していない場合がほとんどです。

絶対に即日融資を受けたいなら大手消費者金融を選ぶ方が良く、審査基準だけを考えるなら中小消費者金融を選ぶと分けて考えると良いでしょう。

即日融資におすすめなカードローン7選

即日融資で借りる上で「審査の早さ」「借りやすさ」の2つを重視したおすすめするカードローンを紹介します。

プロミスは融資時間が最短3分!

- 総合評価:

- 4.7点

審査時間 4.5 即日融資 5.0 利便性 5.0 無利息期間 4.5 実質年率 4.5 ココがおすすめ- 借入まで最短3分でOK※

- 初めての人は借入日翌日から30日間は無利息

※申込時間や曜日によって希望に添えない場合がある

原則24時間最短10秒で振込可能!

\ 最短3分、融資も可能! /即日融資で最もおすすめするカードローンは、SMBCグループの消費者金融プロミスです。

申し込みや契約手続きなど手続きを完了すれば最短3分で借り入れできる早さが最大の理由です。

土曜日や日曜日でも24時間振込対応の瞬フリを利用すれば、休みの日でも最短10秒で口座へ振込可能です。

しかも、すぐに現金が手元に必要な時でも、セブン銀行ATMもしくはローソン銀行ATMならカードレスで利用できるアプリローンも用意されています。

わざわざ自動契約機に来店してカードを受け取る必要もありません。

金利(実質年率) 実質年率2.50%~18.00% 限度額 800万円まで 審査にかかる時間 最短3分※ 融資までの時間 最短3分※ 無利息サービス 初回借入日翌日から30日間 ※申込時間や審査により希望に添えない場合がある

原則24時間最短10秒で振込可能!

\ 最短3分、融資も可能! /アイフルは最短18分で融資可能

- 総合評価:

- 4.3点

審査時間 4.5 即日融資※ 4.5 利便性 4.5 無利息期間 4.0 実質年率 4.0 ココがおすすめ- 融資まで最短18分

※申込状況によって希望に添えない可能性がある - 来店なし!郵送物なし!で手続きできる

価格.comカードローンカテゴリ第1位

※人気ランキング2021年上半期総合アイフルは、無人契約機に来店せずに最短18分で融資可能。カードレスで契約すれば自宅に郵送物が届かないWEB完結が利用できます。

※申込状況によって希望に添えない場合がある。以前は平日14時までの即時振込対応でしたが、令和2年12月より24時間365日即時振込サービスが開始されたので利用しやすくなりました。

大手の中でアイフルだけが銀行グループではない独立系消費者金融であり、他社と異なる独自審査を採用しています。

審査に不安を抱いている人は、アイフルを最優先に検討すると良いでしょう。

金利(実質年率) 年3.0%~18.0% 限度額 1~800万円 審査にかかる時間 最短18分 融資までの時間 最短18分 無利息サービス 初回契約日翌日から最大30日間 原則24時間最短10秒で振込可能!

\ 最短18分、融資も可能! /※申込状況によって希望に添えない場合がある。

レイクは最短15秒の審査結果表示と無利息サービスが優秀

- 総合評価:

- 4.6点

審査時間 5.0 即日融資 4.5 利便性 4.5 無利息期間 5.0 実質年率 4.0 ココがおすすめ- 最短15秒で審査結果表示

- WEB申込で最短25分融資が可能※

- 最大60日間の無利息サービス(WEB申込限定)

- 借入額5万円まで最大180日間の無利息サービス

※21時(日曜日は18時)までに契約手続き(審査・必要書類の確認)完了で、当日振込可能。(一部の金融機関とメンテナンス時間帯を除く。)

レイクは、スマホやPCから申し込むWEB申込を利用すると、様々な特典があります。

WEB申込すれば、画面上に審査結果が最短15秒で表示、そのあとに本審査を受ければ最短25分※で融資が受けられます。

初めてレイクを利用する場合、WEB申込なら最大60日間の無利息サービスを選択が可能で、他の消費者金融の約2倍の期間で利息が発生しません。

もし、借りる予定の金額が5万円以内と少額であれば、最大180日間の無利息サービスを選択するとさらにお得に利用できます。

金利(実質年率) 年4.5%~18.0% 限度額 1~500万円 審査にかかる時間 最短15秒※ 融資までの時間 最短25分※ 無利息サービス - 最大60日間(WEB申込)

- 最大180日間(借入額5万円まで)

21時までに契約完了で最短即日融資!

\ WEBで最短25分融資も可能! /SMBCモビットはWEB完結申込なら電話連絡なし

- 総合評価:

- 4.1点

審査時間 4.0 即日融資※ 4.5 利便性 4.5 無利息期間 3.5 実質年率 4.0 ココがおすすめ- 電話連絡なし!郵送物なし!で契約可能なWEB完結申込

- ゆうパックでモビットカードのコンビニ受け取り可能

- 審査時間が最短15分で即日融資可能※

- 業界初!HDI格付けベンチマーク「三ツ星」獲得

※対応記録/クオリティ格付け(センター評価:電話)

※申込時間や曜日によって、翌日以降になる場合もあります。

SMBCモビットのWEB完結申込は、勤務先への電話連絡なしで審査が進み、カードレスによる契約のため自宅へカードが届く心配がありません。

もし、WEB完結申込が利用できない人でも、モビットカードをコンビニ受取に指定すれば自宅に郵送されないため、周囲に内緒で借りやすいカードローンです。

オペレーターの丁寧な利用者に寄り添う対応が高く評価されたSMBCモビットは、HDI格付けベンチマークで2年連続「三ツ星」獲得。

聞きにくいお金の相談も親身に解決策を提案してくれるので、2017年には40万件に届かない口座数が2021年には50万件を超える口座数までの伸ばしています。

バレにくい電話連絡・郵送物なし「WEB完結申込」

\ 数分で申込完了!10秒簡易審査結果表示! /セントラルは全国対応の中小消費者金融

- 総合評価:

- 3.7点

審査時間 3.5 即日融資 4.0 利便性 3.0 無利息期間 4.0 実質年率 4.0 ココがおすすめ- 平日14時までWEBから即日融資に対応

- 無利息期間が最大30日間

- 全国のセブン銀行ATMで借入・返済が可能

セントラルは、即日融資できるのは平日14時までと大手と比べると時間が短いですが、来店不要で契約できる数少ない中小消費者金融。

しかも、無利息サービスが初回契約日翌日から最大30日間あり、発行されるCカードがセブン銀行ATMで利用可能なため、大手消費者金融と遜色ない利便性です。

昭和48年創業と古く信頼性も高いので、安心して利用できる中小消費者金融でしょう。

WEB申込で当日最短融資可能!

\ セブン銀行ATMが利用OK! /フクホーは大阪本社に来店申込すると即日対応しやすい

- 総合評価:

- 2.1点

審査時間 2.0 即日融資 3.0 利便性 2.0 無利息期間 1.0 実質年率 2.5 ココがおすすめ- 来店不要のネット申込を完備

- 柔軟な審査対応

- 24時間体制のオペレーター対応

大阪に1店舗構える街金感漂うフクホーは、昭和42年創業の老舗の中小消費者金融です。

コンビニで契約書類を発行する一風変わった契約方法で即日融資に対応していますが、審査にかかる時間は明確に書かれていないので、なるべく早く申し込んだ方が良いでしょう。

確実に即日融資したい場合は、大阪難波にある店舗に来店申込する方法に限られます。

利便性はかなり低い消費者金融ですが、他社の審査通過が難しい時に借入先として候補に入れると良いでしょう。

柔軟な審査対応に定評あり!

\ 最短で即日対応も可能! /

銀行カードローンの審査基準は甘くない

低金利で魅力的な銀行カードローンですが、審査は大手消費者金融よりも厳しいことで有名です。

ただ、銀行カードローンの審査は保証会社である大手消費者金融が行っているため、審査が甘いのではと勘違いする人もいます。

| 銀行カードローン | 保証会社 |

|---|---|

| 三井住友銀行 | SMBCコンシューマーファイナンス |

| みずほ銀行 | オリエントコーポレーション |

| りそな銀行 |

|

| 横浜銀行 | SMBCコンシューマーファイナンス |

| 仙台銀行 |

|

しかし、保証会社の審査基準は、自社カードローンの審査よりも高く設定しています。

なぜなら、金利の低い銀行カードローンは、収益となる利息の回収が少なくて貸し倒れリスクが高いので、返済能力が十分高い人しか審査に通らないようになっているからです。

銀行カードローンの新規成約率は公表されていませんが、一般的に10%~20%と言われており、大手消費者金融の約半分の割合になっています。

地方銀行カードローンの審査も厳しいと言えます。

2018年以降は自主規制でさらに厳しい審査になった

2013年以降、銀行カードローンの貸付残高が増加傾向となり、過剰貸付が徐々に社会問題化され始めました。

そこで、2016年9月16日に日本弁護士連合会から国や金融庁に対して、「銀行等による過剰貸付の防止を求める意見書」が提出されました。

2018年1月より銀行カードローンの審査を厳しくするため、以下の自主規制を行いようになっています。

自主規制の内容

- 収入証明書の提出を消費者金融と同程度に引き下げ

(例:300万円→50万円) - 貸付上限金額の設定

- 保証会社とは別に銀行独自の審査を行う

- 一定期間が過ぎると収入証明書の再提出が必要

年収に関係なく返済能力を超える貸付を行っていた銀行カードローンなので、自主規制によって貸付できる上限額を年収の2分の1までと設定する銀行がほとんどです。

今まで問題なく借り入れできていた人も、融資枠を下げられたり審査に通らない可能性があります。

ネット銀行カードローンの審査基準は厳しく即日融資できない

現在増えているのが、実店舗を構えずにネットのみで営業しているネット銀行。

ネット銀行カードローンは、保証会社にグループ会社を指定している場合が多いので「審査が甘いのでは?」と思われています。

| ネット銀行カードローン | 保証会社 |

|---|---|

| イオン銀行 |

|

| オリックス銀行 | オリックス・クレジット |

| 住信SBIネット銀行 |

|

| PayPay銀行 (旧ジャパンネット銀行) | SMBCコンシューマーファイナンス |

しかし、銀行カードローンに比べてネット銀行カードローンだけが審査が甘いとは言えません。

国内の銀行各行はカードローンなど新規の個人向け融資で審査を厳しくする。来年1月から警察庁のデータベース(DB)への照会で審査に時間をかけ、即日の融資を停止する。家族らの申し出で貸し付けを自粛することも検討。

カードローンの審査を厳しくするのは、銀行業界全体です。

しかも上記の新聞記事にあるように、2018年1月から警察庁データベースへ反社会的勢力かの照合が必要となったため、即日融資ができなくなりました。

ネット銀行を含む銀行カードローンの審査は、早くても翌営業日まで審査結果は届かないため、消費者金融に比べてすぐに借りることは困難です。

即日融資対応の消費者金融を最短で借りる流れ

即日融資しやすい消費者金融の申込から借入まで、最短の流れを紹介します。

簡単な流れとしては、次のとおりです。

- WEB申込

- 審査開始

- 必要書類の提出

- 在籍確認

- 審査結果の連絡

- 契約手続き

- 借り入れ開始

特に、即日融資を抑えておくべきポイントを解説しますので参考にしてください。

申込方法はWEB申込がおすすめ

消費者金融で即日融資するなら、WEB申込を利用するのが最短で借りるのにおすすめです。

WEB申込は、24時間365日申込受付している唯一の申込方法で、借入までWEB上だけで完了するWEB完結にも対応しています。

来店申込する自動契約機でも即日融資できますが、審査が出るまでの1時間近くはその場で待たなければいけません。

事前にWEB申込していれば、来店契約するだけで大丈夫です。

必要書類は確認して用意しておく

必ず提出しなければならない本人確認書類は、申し込む前から用意しておくと良いでしょう。

おすすめの本人確認書類は、顔写真付きの運転免許証やマイナンバーカードで、提出方法にもよりますが1枚だけで認められる書類です。

顔写真がない健康保険証などは、住民票などを併せて提出する必要があるので、申し込む消費者金融で事前に確認する方が良いでしょう。

会社への在籍確認の対応はスムーズに

カードローンの審査では安定した収入があると判断する一環として、申込者の勤務先に電話連絡する在籍確認を行います。

審査が甘いと言われる消費者金融でも在籍確認を避けることはできません。

在籍確認は数分で終わる審査ですが「対応が不十分」「電話が繋がらない」など、スムーズに進まなければ即日融資できない可能性があります。

申込者本人が在籍確認の対応できれば問題ありませんが、本人以外が対応する職場環境の場合は会社に相談しておくと良いでしょう。

もし、在籍確認の対応が困難な場合は、消費者金融に電話連絡以外の方法を問い合わせてください。

カードローン以外の審査なしでお金を借りる方法

カードローンは必ず審査があるため、時間は多少かかってしまいます。しかも、審査に通らなければ即日融資はできません。

そこで、審査なしでもお金を調達できる方法を紹介します。利用者の状況に併せて利用してみましょう。

手持ちのクレジットカードを利用する

お金を利用する目的が現金を必要としない買い物であれば、クレジットカードが利用できるお店か確認してみましょう。

すでに契約しているクレジットカードのショッピング枠は、クレジット決済がいつもで利用可能です。

もし、手元に現金が必要な場合は、クレジットカードにキャッシング機能が付いているか確認してみましょう。

キャッシング枠が付いたクレジットカードを契約していれば、提携ATMなどを利用して現金を引き出すことが可能です。

ただし、後からキャッシング機能を付ける場合は審査が必要で、消費者金融よりも審査時間が長い傾向です。

質屋に物を預ける

審査なしですぐに現金を調達するなら質屋を利用するのがおすすめです。

利用者に信用がなくても、価値がある物を預けることで審査を行わずお金を借りることができます。

大切にしている物を預けたなら、利息を付けてお金を返せば、後から商品を返してもらうことが可能です。

逆に言えば、返してもらう必要のない物を預けていれば、お金を返す必要もありません。

ただし、質屋は買い取り業者とは違い、本来の価値よりも少ない金額で融資されます。

本当に必要ない商品であれば、初めから買い取り業者を利用した方が良いでしょう。

親や友人から借りる

周囲からの信用がかなり高い人でないと無理かもしれませんが、親や友人からお金を借りるのが手っ取り早いでしょう。

友人であれば数千円、親であれば数万円~数十万円まで工面してくれるはずです。

ただし、お金を借りる理由が明確で納得できる目的でなければ、断られる可能性が高いでしょう。

その場の飲み会代ぐらいであれば信用は失いませんが、なかなかお金を返さないと縁が切れてしまうと思ってください。

【貸付条件】満20歳以上~70歳以下の方で安定した収入のある方(パート・アルバイトでも収入のある方も可)は、ご利用いただけます。※取引期間中に71歳になられた時点で利用停止とさせていただきます。

融資額:1万円~500万円、貸付利率:年4.5%~18.0%(※貸付利率はご契約額およびご利用金額に応じて異なります)、ご利用対象:満20歳~70歳(国内居住の方、自分のメールアドレスを持っている方、日本の永住権を取得されている方)、遅延損害金:年20.0%、返済方式:残高スライドリボルビング方式・元利定額リボルビング方式、返済期間・回数:最長5年・最大60回、必要書類:運転免許証等※収入証明(契約額に応じて、新生フィナンシャルが必要とする場合)、担保・保証人:不要、※貸付条件を確認し、借りすぎに注意しましょう。新生フィナンシャルが契約する貸金業務にかかる指定紛争解決機関(日本貸金業協会 貸金業相談・紛争解決センター)。契約には所定の審査があります。2018年4月現在、照合:新生フィナンシャル株式会社、貸金業登録番号:関東財務局(10)第01024号 日本貸金業協会会員番号 第000003号

【無利息サービス】初めてなら初回契約翌日から無利息、無利息期間経過後は通常金利が適用、30日間無利息・60日間無利息・180日間無利息の併用は不可、契約額1万円~200万円まで(契約額200万円超の方は30日間無利息のみ)、60日間無利息はWEB申込限定